貯蓄型保険はおすすめ?メリット・デメリットを掛け捨て型と比較して解説

生命保険

生命保険

保険商品のなかには、解約返戻金や満期保険金などによって将来の資産形成の役に立つ商品があります。

一方、貯蓄性を取り除いて手厚い保障を得られるタイプの商品もあり、それぞれで特徴が大きく異なります。「どれを選べばいいのか分からない…」とお困りの方もいるのではないでしょうか。

本記事では貯蓄型保険の概要や主な種類、メリット・デメリットなどを解説します。掛け捨て型の特徴や両者の違いまで解説しているので、保険への加入を検討している方はぜひ参考にしてみてください。

何でもマネプロに相談しよう

あなた専用のライフプランを作成し、家計・保険・資産運用・住宅ローン・不動産などお金の不安をまとめて解決する無料FP相談サービスです。

貯蓄型保険とは

貯蓄型保険は、「保障」「貯蓄」の両方の性質を併せ持つ商品のことです。別名で「積立型」とも呼ばれており、死亡や高度障害状態に備えつつ、将来に向けた資産形成を進められるという特徴があります。

支払った保険料の一部が積み立てられて将来に運用される仕組みであり、解約時には積み立て分を受け取ることが可能です。

将来にどのような形でお金を受け取るかによって以下の3種類に分かれます。

- ・満期がなく、保険期間中に解約すると解約返戻金などを受け取れるタイプ

- ・満期があり、満期に被保険者が生存していれば満期保険金、契約中に解約すると解約返戻金が受け取れるタイプ

- ・一定の年齢を迎えると、それまで積み立てたお金を給付金として受け取れるタイプ

貯蓄型保険の主な種類

保険の種類によって契約期間や将来的に積み立てたお金を受け取れるタイミング等が異なる場合があります。ご自身の希望に合う商品を選ぶために、商品ごとの特徴を知ることが大切です。

ここでは、貯蓄型保険に分類される主な種類と特徴をみていきましょう。

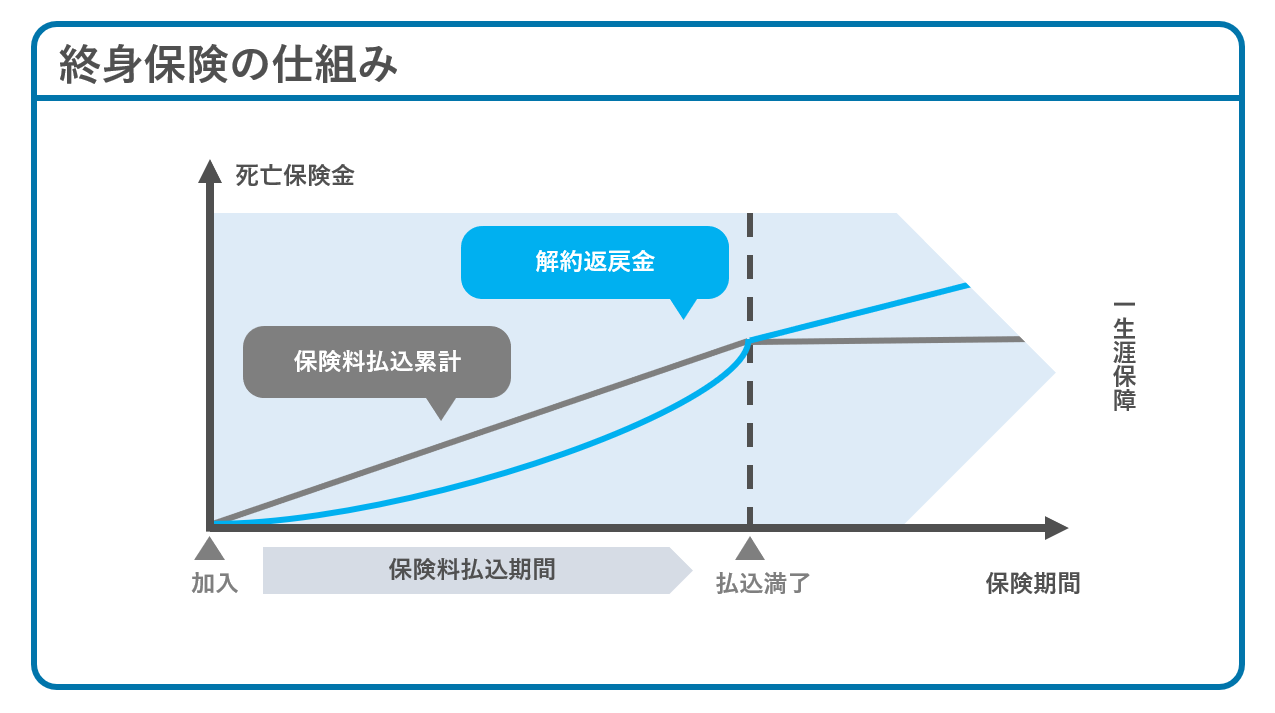

終身保険

終身保険は、被保険者が亡くなった場合、あるいは所定の高度障害状態になった場合は保険金が支払われる商品です。

名前にもある通り満期がなく、保障が一生涯続くという大きな特徴があります。契約していればいつかは死亡保険金を受け取ることができ、契約していても解約していても一定の金額が手元に戻ってきます。

保険料は契約時に計算され、契約後はずっと一定のまま変わりません。一般的には加入する時期が若いほど保険料が安くなります。

ただし、死亡保障のみの商品と比較すると、保険料が高めに設定されている点がデメリットです。また、保険料がずっと固定であり、生活環境やライフステージによっては負担に感じることもあるでしょう。

養老保険

養老保険は、「満期保険金」「解約返戻金」「死亡保険金」のいずれかを受け取ることができる商品です。

被保険者が保険期間中に亡くなった場合には死亡保険金、満期に生存していた場合には満期保険金を受け取ることができます。満期前に解約したとしても、積み立てたお金を受け取ることも可能です。

老後の資産形成と死亡保障をセットで行える養老保険は他の商品よりも割高というデメリットはあるものの、確実に何らかの形でお金を受け取れるので将来設計がしやすいというメリットがあります。

ただし、一部商品のなかには、満期保険金が払込保険料の総額を下回る可能性もあります。養老保険を選ぶ際は商品内容をよく確認し、払い込んだ以上の満期保険金を受け取れるのかを注意深く確認しましょう。

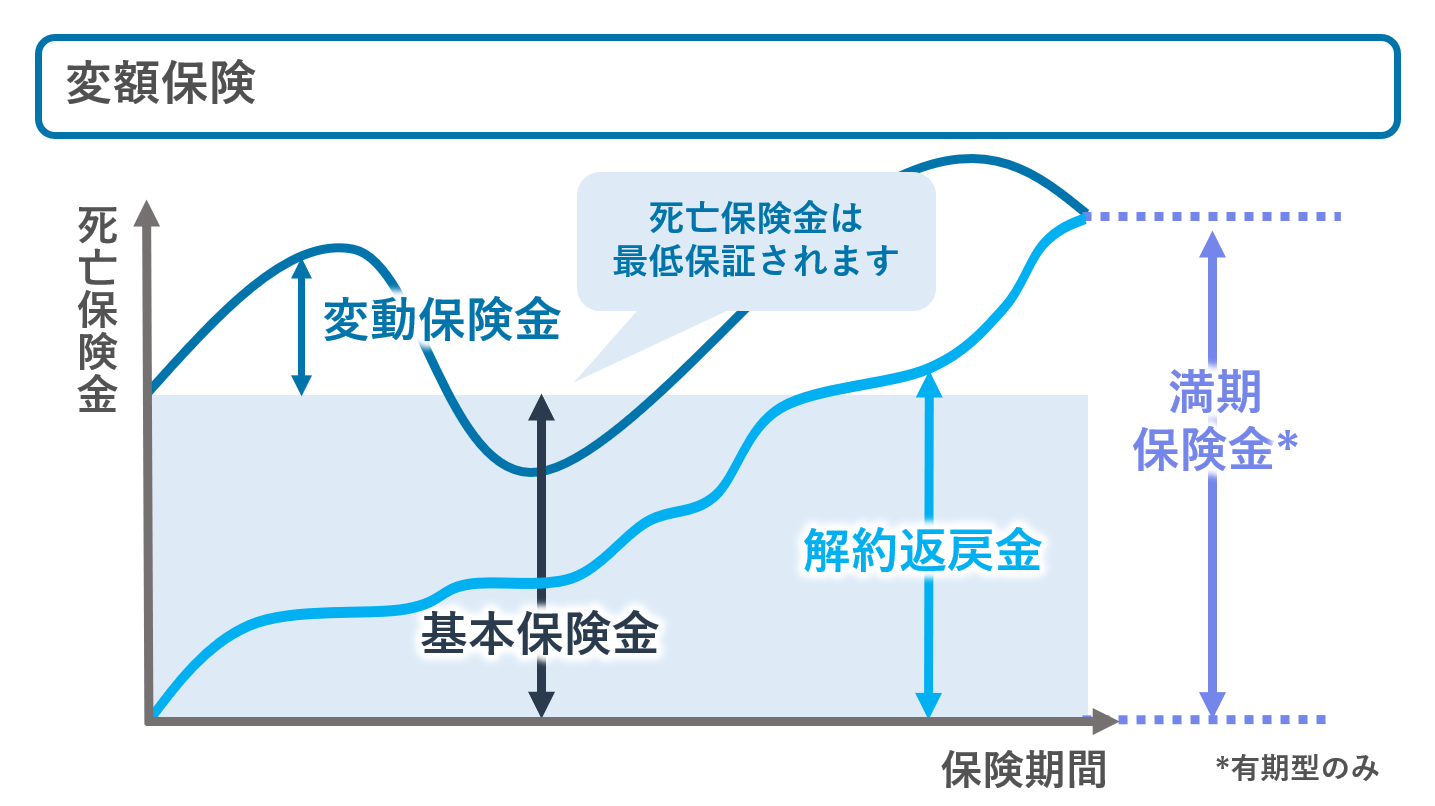

変額保険

変額保険は、株式や債券などを運用し、運用成果によって保険金や解約返戻金が増減する商品です。「有期型」「終身型」「年金型」といった種類に分かれており、どれも死亡保障と貯蓄性、投資性を兼ね備えています。

株式などの金融商品との違いは死亡保障の有無です。変額保険はあくまでも保険であり、死亡保障がセットでついてきます。

被保険者が死亡した場合には基本保険金と変動保険金を受け取ることができ、基本保険金は最低保証が設定されています。変動保険金は保険会社の投資運用の成績で金額が決まるため、想定より多くもらえることがあります。解約返戻金・満期保険金には最低保証はありませんが、死亡保険金は保険契約時に決めた最低保証額を下回ることはありません。

将来受け取れる保険金などが一定の保険とは運用方法が異なる点も特徴です。変額保険は特別勘定、一般的な保険は一般勘定といった形で区別されます。

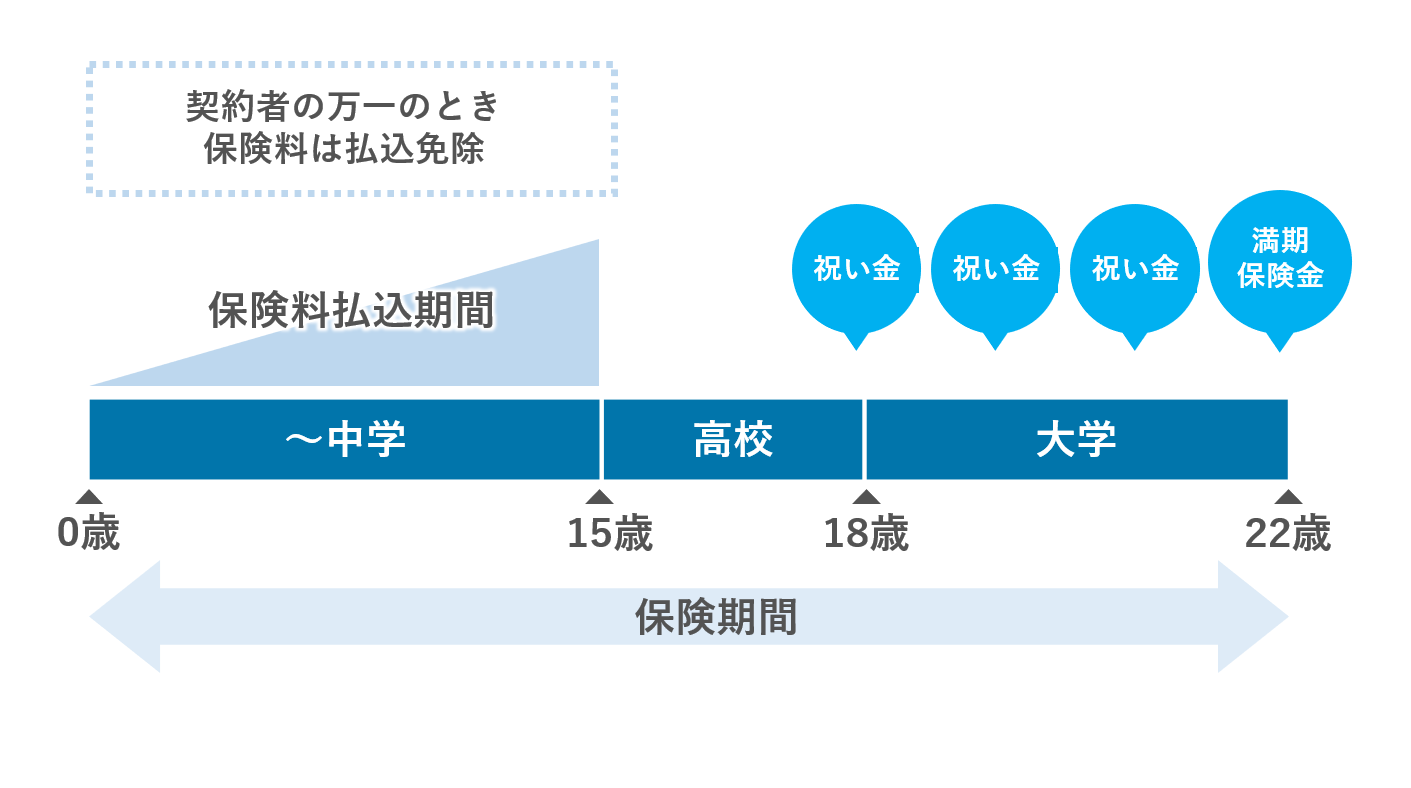

学資保険

学資保険は、子どもの教育資金の準備のために活用できる商品です。

子どもの年齢が18歳、20歳、22歳など所定年齢に満期を設定しておき、満期を迎えれば学資保険金を受け取ることができます。また、プランによっては子どもの進学に合わせて「祝い金」を受け取ったり、学資保険金を年金形式で受け取ったりすることが可能です。高額になりがちな大学などの学費を早い段階で準備を始めたい人に向いています。

また、契約者(親)に万が一のことがあった場合にそれ以降の保険料の払込が免除される点も特徴です。契約者が死亡しても満期保険金や祝い金は受け取ることができるので、将来の学費を確実に貯めることができます。

子ども向けの保障を付けることもできますが、解約返戻率が100%を下回らないように注意が必要です。

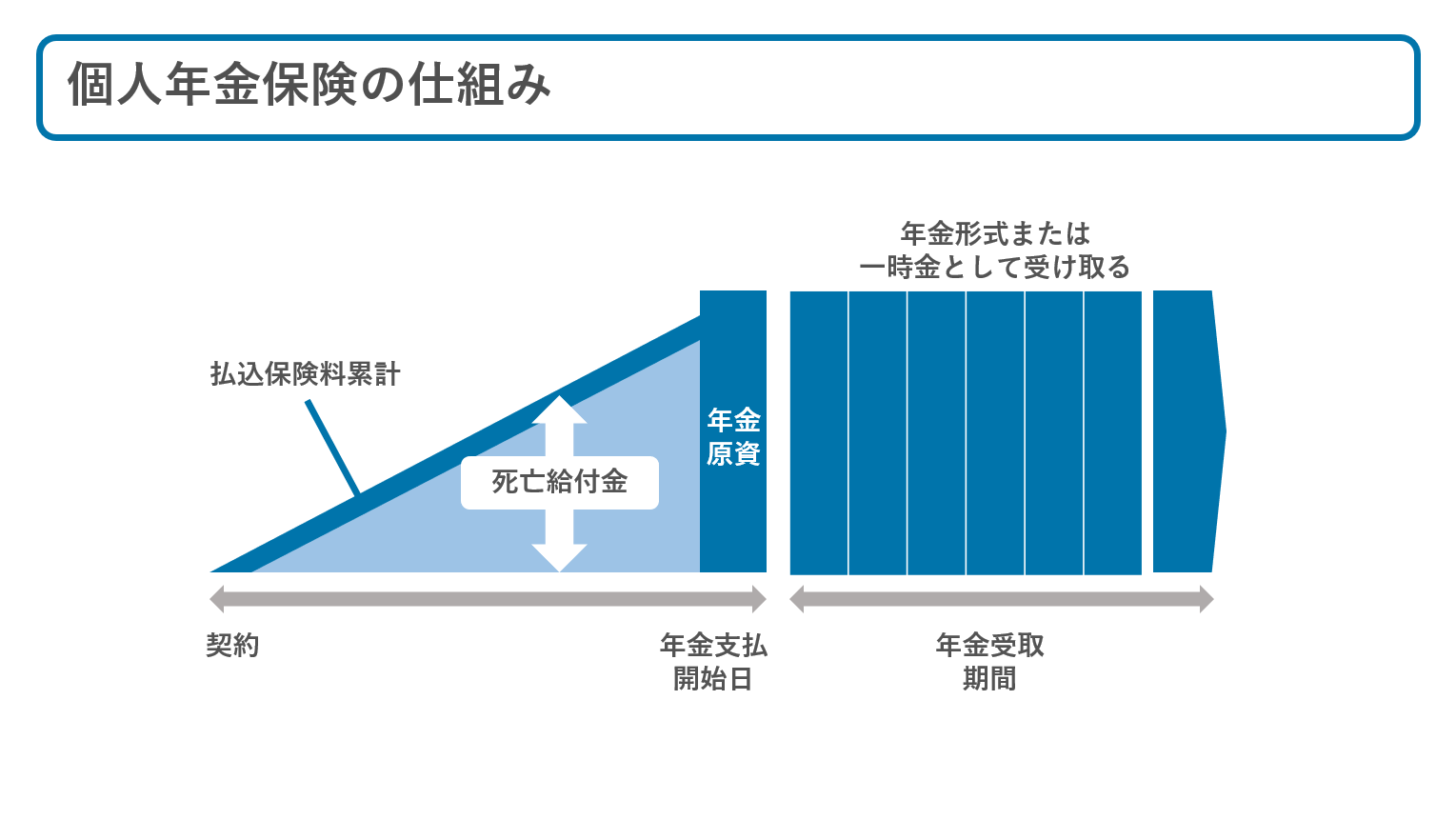

個人年金保険

個人年金保険は、保険料を支払うことで国民年金・厚生年金を始めとする公的な老齢年金とは別に老後の年金を準備できる商品です。

支払った保険料の一部は生命保険会社が設定する利率で運用され、定年退職の時期などに合わせて一定額を年金として受け取り始めることができます。

満期までに被保険者が亡くなった場合には、それまで支払ってきた保険料が死亡保険金として遺族に支払われることになります。

本商品は将来に年金を受け取る期間で3つのタイプに大別できます。

- 終身年金

- 有期年金

- 確定年金

終身年金は被保険者の生涯にわたって年金を受け取れ、有期年金は年金を受け取る期間が事前に決まっています。

確定年金は年金を受け取る期間と金額が確定しており、受け取り期間中に被保険者が亡くなっても、未支給年金が受取人に支払われる点が特徴です。

貯蓄型保険のメリット3つ

ここからは、貯蓄型保険の3つのメリットについて紹介します。加入することで得られるメリットには以下の3つがあります。

- ・老後の資金準備に利用できる

- ・掛け捨てにならない

- ・契約者貸付・自動振替貸付けを利用できる

総じて将来の資産形成に役立つことがメリットといえるでしょう。

老後の資金準備に利用できる

貯蓄型保険は契約期間中に解約すれば解約返戻金を受け取れ、商品によっては満期保険金や年金を受け取ることができます。いずれもプラン次第で払込保険料の総額を上回る金額を受け取ることができるため、将来や老後を見越した資産形成の役に立つ商品です。

受け取ったお金は教育資金や老後資金などさまざまな用途に活用が可能で、使い道の制限は基本ありません。

ただし、契約から一定期間内に解約すると払込保険料を下回ることがあるので注意が必要です。

掛け捨てにならない

貯蓄型に加入するタイミングや契約期間によっても異なるので一概にはいえませんが、解約する際にはまとまった金額を受け取ることができます。また、養老保険や学資保険のように満期が設定された商品であれば、満期まで契約を続けることで満期保険金を受け取ることも可能です。

保険料が安い代わりに解約してもお金がほぼ戻ってこない「掛け捨て」タイプの商品と比較して、支払った保険料が無駄になりにくいという点にメリットがあります。

契約者貸付・自動振替貸付を利用できる

貯蓄型は、「契約者貸付」「自動振替貸付」というサービスを利用できるケースがあります。

| 契約者貸付 | 解約返戻金の範囲内で、生命保険会社からお金を借りることができる制度 |

| 自動振替貸付 | 契約者が保険料を支払えないケースで契約が失効とならないよう、解約払戻金の範囲内で保険料を自動的に保険会社が立て替え、契約を継続させる制度 |

いずれも保険会社からお金を借りる制度であり、利用する以上は返済と利息の支払いが必要です。ただ、解約してお金を受け取るのとは違い、契約を有効に残すことができます。

なお、解約返戻金や満期保険金を受け取る際に自動振替貸付や契約者貸付の未返済があった場合、受け取るお金から未返済分が差し引かれます。

貯蓄型保険のデメリット3つ

ここまでもいくつか紹介していますが、貯蓄型にはメリットばかりでなく、デメリットもあります。契約したあとで後悔しないように、デメリットにもしっかりと目を向けましょう。

不安ならFP(ファイナンシャルプランナー)に相談してデメリットを極力抑え、メリットを多くとるのも選択肢の1つです。

掛け捨て型と比較すると保険料は割高

代表的なデメリットとして、掛け捨て型よりも保険料が割高という点が挙げられます。これは、保険料のなかに保障の費用だけでなく、契約者が将来受け取る積立金が含まれているためです。

大きな保障を準備したり、将来に受け取れる年金を高めに設定したりすると、更に保険料が高くなることも考えられます。

ただ、掛け捨てには満期保険金や解約返戻金がないので、保険料が安くてもご自身のニーズに合っているとは限りません。

解約が早すぎると元本割れになる

解約するタイミング次第では元本割れになる可能性があるのもデメリットの1つです。

保険会社では保険料の一部を将来的に契約者に支払うための原資として運用するため、運用期間が長いほど、一般的には解約返戻金が多くなります。逆に早期で解約してしまうと運用原資が十分に貯まっていないことから、ほとんど受け取ることができません。

保障額が高いほど保険料も高くなり、途中で保険料を支払えずに解約するリスクも発生します。長期で契約して将来に払い込んだ金額以上のお金を受け取れるよう、無理のない保険料設定をすることが重要です。

固定金利の商品にあるインフレリスク

インフレとは、物の値段が上がり続けることで相対的に貨幣の価値が下落する状態のことを指します。

保険によっては、インフレが起こることで実質的に受け取れる金額が目減りするリスクがある点に注意が必要です。

貯蓄型は年金受取日までの積立利率が一定の「固定利率型」、政府の金利政策などによって金利が変動する「利率変動型」に分かれています。物価上昇などが起こるインフレでは国債等の金利が上昇することがありますが、固定利率では当初の利率から増えることがありません。解約返戻金などに反映されず、当初の想定よりも実質的に受取額が目減りしてしまうことがあります。

実質的にお金の価値が目減りして物の値段が上がっている状態では、将来的に受け取れる金額が「必要と想定していた額」を下回る可能性もあるでしょう。

貯蓄型と異なる「掛け捨て型」とは

保険を選ぶ前に、異なる特徴を持つ「掛け捨て型」の商品の概要や特徴を押さえておくことをおすすめします。

掛け捨て型とは、将来のための積立機能がないタイプの商品のことです。定期保険や収入保障保険、一般的な医療保険やがん保険などは貯蓄型と違って将来に向けた貯蓄機能がほぼない代わりに保険料が割安なことから掛け捨て型に分類されています。

主な掛け捨て型の特徴をまとめたので参考にご活用ください。

| 定期保険 | 保険期間が一定期間の商品。保険期間中に被保険者が亡くなった場合や高度障害状態になった場合、一定額の死亡保険金が支払われる。 |

| 収入保障保険 | 被保険者が亡くなった場合や高度障害状態になった場合に、保険期間が終わるまで一定期間ごとに継続して保険金を受け取れる商品。契約から期間が経過するほど受け取れる総額が少なくなる代わり、割安な保険料で加入できる。 |

| 医療保険 | 病気やケガによる入院・手術などに備える商品 |

| がん保険 | 保障をがんに特化した商品 |

掛け捨て型保険のメリット

掛け捨て型保険は、将来の満期保険金や解約返戻金を用意する貯蓄機能がほぼありません。よって、「保障+積立」の両方を保険料として支払うタイプと比べれば保険料が割安な設定になっていることが多いです。

また、同じ保険金額でも割安な保険料であることから、高額な死亡保障を準備しやすいメリットもあります。

小さな子どもがいる家庭など、高額な死亡保障を用意したい場合には、掛け捨て型のほうが向いているでしょう。

掛け捨て型保険のデメリット

将来に向けた貯蓄機能がない代わりに保険料が割安な点が特徴の掛け捨て型ですが、代わりにデメリットもあります。

まず、掛け捨て型では貯蓄型よりも保険料が割安になる一方、満期保険金の設定がありません。一部の掛け捨て型保険では受け取れる可能性もありますが、受け取れるとしてもごくわずかな金額でしょう。

また、掛け捨て型は保険期間が定められていることが多く、そのケースでは一定期間で保障が終了します。ただ、死亡保険以外の商品の場合は、終身で保障される掛け捨て型もあります。

一定期間の保障が終了したあとには更新することもできますが、そのときの年齢によって保険料が再計算される点もデメリットでしょう。

貯蓄型保険の選び方

貯蓄型保険は終身保険や養老保険などの種類に分かれるのはすでに解説したとおりですが、同じタイプの商品でも保険会社ごとに特徴が全く異なります。

ご自身にぴったり合う保障を用意するためにも、貯蓄型の選び方を今のうちから把握しておくことをおすすめします。

加入目的を明確にする

貯蓄型は将来のために保険料の一部を積み立てることができますが、人によっては保険料が割安な掛け捨て型のほうが向いている場合があります。

保険に申し込む前に、加入目的を明確にしておきましょう。保険に加入する目的が「自分に万が一のことがあった時の保障」なのか、「将来の老後資金のため」なのかによっても、加入するべき商品は異なってきます。

自分自身の収入や将来性、家族のライフプラン、老後のライフスタイルなどを考えてみて、貯蓄型保険に加入する必要性を考えてみましょう。

自分自身で加入する目的や加入したい商品が分からない時は、FP(ファイナンシャルプランナー)に相談することがおすすめです。ライフプランを加味してご自身に最適な保険を提案してくれます。

返戻率を確認する

保険を選ぶ際に重要なチェックポイントになるのが「返戻率」です。

返戻率とは払い込んだ保険料に対して受け取れる解約返戻金の割合のことを指します。

例えば保険料として300万円を支払い、解約返戻金として315万円を受け取れるとしたら、返戻率は105%と計算できます。

返戻率が高いほど将来的により多くのお金を受け取ることができるので、効率よくお金を積み立てたいなら返戻率が高い保険を探しましょう。

まとめ

貯蓄型保険には様々な種類があり、商品ごとに特徴が全く異なります。支払った保険料の全額以上の金額を満期に受け取るものや、年金形式のものなど、お金の受け取り方は多種多様です。まずはFP(ファイナンシャルプランナー)に相談するなどして、ご自身の保険加入の目的や将来のライププランを明確にしましょう。

将来まで見据えて加入することで、保障と老後資金づくりの両方でメリットを得られます。

ただし、貯蓄型は保険料に積立分の金額が含まれるため割高になり、家計やライフスタイルによっては払い続けることが難しい場合もあります。

貯蓄型と掛け捨て型の商品を比較し、保険に加入する目的にマッチしたほうを選ぶと良いでしょう。

何でもマネプロに相談しよう

あなた専用のライフプランを作成し、家計・保険・資産運用・住宅ローン・不動産などお金の不安をまとめて解決する無料FP相談サービスです。