家族信託とは?活用するメリットや具体的な流れを解説!

その他

その他

家族信託は、自分が認知症になったとき、介護が必要になったときに備え、元気なうちに財産の管理や処分を家族に託しておく制度です。

近年注目されている新しい資産承継の方法ですが、その仕組みや進め方について、まだまだ専門家でも詳しい人は少ない状況です。

そこで、本記事では、家族信託の仕組み・メリット・注意点・流れついて、はじめての方にもわかりやすく解説していきます。

マネプロに相談しよう

特定の金融機関に偏らない立場で、幅広い選択肢からお客様に最適なものをご案内する“おかねのプロ“です

家族信託とは

家族信託とは、「信頼できる家族に自分の財産を託す」ことです。

具体的には、元気なうちに自分の財産(不動産・現金・預金など)を管理・処分する権利を家族(主に子ども)に与えておき、子が親のために財産管理を行う法的制度です。

このように家族信託を活用し財産を子どもなどの家族に託しておくことで、親が将来認知症になったときに財産の凍結を防ぐことができます。

では、家族信託の具体的な仕組みを見ていきましょう。

家族信託の仕組み

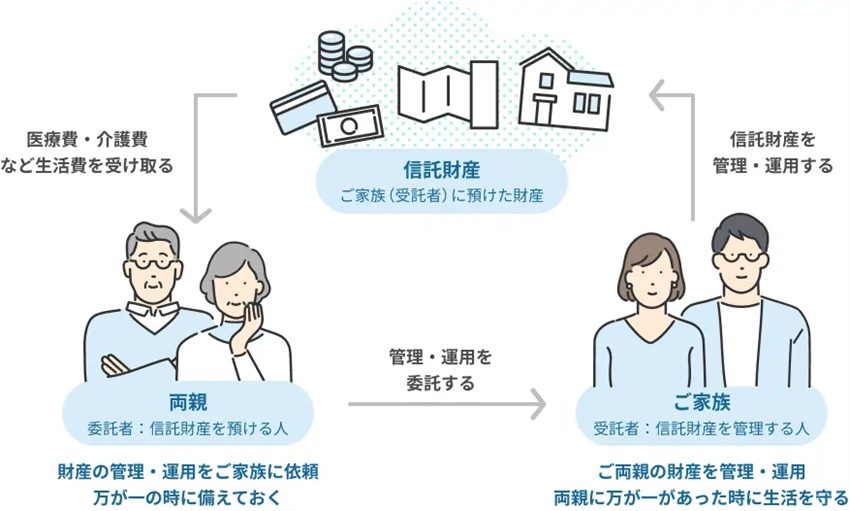

家族信託の仕組みを図で表すと、以下のようになります。

家族信託は基本的に、「委託者」「受託者」「受益者」の3人で成り立っています。

各登場人物の役割は以下の通りです。

|

· 委託者:財産を預ける人(親) · 受託者:財産の管理や処分を託された人(子) · 受益者:財産による利益を受ける人 ※委託者と同一であることがほとんど |

財産を持つ「委託者(親)」は、自分が認知症になったり、介護が必要になったりした時に備えて、その財産の管理や処分を「受託者(子)」へ託します。

この際、財産の管理・運用・処分方法は、事前に家族会議で話し合い、信託契約によって自由に決めることができます。

そして、「受託者(子)」による財産の管理や運用で得た利益は、信託契約にしたがって「受益者(=委託者)」が受け取ります。

例えば、「委託者(親)」が所有する収益不動産があれば、家族信託の活用により、「受託者(子)」に管理を託し、家賃収入は「受益者(親)」が受けとるという形になります。

家族信託の仕組みについて詳しい解説はこちらをご覧ください(外部サイト:スマート家族信託)

家族信託のメリット

家族信託を行うメリットは以下の通りです。

|

1. 認知症による資産凍結を防ぐことができる 2. 本人の意向に沿った柔軟な財産管理ができる 3. 後見制度よりも制限が少ない 4. 二次相続以降も指定できる 5. 倒産隔離機能がある 6. 不動産の共有問題などの紛争予防になる |

それぞれ見ていきましょう。

1.認知症による資産凍結を防ぐことができる

高齢者(65歳以上)の認知症の割合は、約5人に1人といわれ、高齢化や有病率の上昇が進むとさらに多くの割合になります。

そこで家族信託を活用して事前に財産管理の方法を決めておけば、委託者(親)が認知症になったとしても、元気な頃の本人の意向をそのまま継続し、受託者(子)により実現することができます。

一方、家族信託せずに本人が認知症になってしまうと、判断能力がない本人による財産管理もできなければ、子による財産の運用(不動産売却や預金の引き出し)もできないため、「資産凍結」のリスクがあります。

この「認知症による資産凍結」のリスクを回避できるのが、家族信託の大きなメリットです。

2.本人の意向に沿った柔軟な財産管理ができる

家族信託において、信託契約の内容は、基本的に委託者(親)やその家族との話し合いなどで自由に決められるため、非常に柔軟な財産管理が可能となるのです。

さらに、委託者(親)が亡くなった後の財産の管理方法や分与方法についても、本人の意向や想いに沿って、信託契約で定めることができます。

3.後見制度よりも制限が少ない

本人が認知症や介護が必要となった際の財産運用の方法として、「後見制度」が挙げられます。

「後見制度」と「家族信託」はよく比較されますが、「後見制度」の方がさまざまな制限が多く、結果的に受託者(子)への物理的・精神的負担につながるケースも多々見られます。

例えば、後見制度を利用すると、以下のような制限やデメリットが生まれます。

|

· 後見人は毎年家庭裁判所に報告する義務がある · 不動産の売却や空き地の活用などの積極的な資産運用が制限される · 後見人を弁護士や司法書士に依頼する際は、ランニングコストがかかる |

しかし、後見制度では、後見人が「身上保護(入院契約や介護サービスの利用契約など)」を行えるなどのメリットもあるため、それぞれを照らし合わせて考える必要があるでしょう。

4.二次相続以降も指定できる

家族信託では、二次相続以降の指定もできます。

例えば、委託者(親)が亡くなった後、本人の所有資産を委託者(親)の子へ、子が亡くなった際はその先の孫へ、という指定が可能です。

複数の世代にわたって、委託者(親)の意向を実現できる制度で、「受益者連続信託」と呼びます。

5.倒産隔離機能がある

倒産隔離機能は、委託者(親)や受託者(子)が、信託財産に関係のない債務を負った場合、信託財産自体は差押えの対象にならないという機能です。

信託財産は委託者(親)や受託者(子)の固有の財産とは切り離された、特殊な扱いの財産となります。

例えば、財産の管理を任されている受託者(子)が、自身の事業で失敗し多額の借金を負ったとしても、管理している信託財産は差押えられない、というように、万が一に備えられるのが家族信託のメリットです。

6.不動産の共有問題などの相続争いの予防になる

家族信託の活用は、不動産の共有問題など、資産承継者にあたる親族間の相続争いの予防にもなります。

例えば、共有不動産は、共有者全員の同意がなければ処分や分与ができません。

1人でも処分や分与の方法に反対する人がいれば、その不動産は動かすことのできない「塩漬け」状態となってしまいます。

現在のところ相続人(子どもたちなど)の間に不仲が見当たらなくても、将来相続が発生する時になって揉めてしまうことなどはよくあるケースだと言えるでしょう。

そこで家族信託を利用し、受託者を1名定めることにより、受託者が信託契約内で決められた分与方法を実施し、共有者全員に契約通りの利益がわたるように処分や分与を行えるのです。

これにより、親族間のトラブルや相続争い、そして貴重な財産の「塩漬け」を防ぐことができます。

家族信託の注意点

家族信託を行ううえでの注意点をご紹介します。

- ・受託者の負担が大きい

財産の管理を任される受託者(子)は、慣れない複雑な作業などにより、負担を抱えることがあります。

対処法としては、受託者に対する報酬を設定する、「信託監督人」を設定するなどがあげられます。

※信託監督人:受託者の代理業務やサポートを行う。司法書士や弁護士などへの依頼も可能

- ・委託者・受託者両方の合意が必要

家族信託は、委託者(親)と受託者(子)双方が合意して契約が成立します。

委託者・受託者どちらか片方が家族信託を検討していても、どちらかが反対してしまうと家族信託は成立しません。しっかりと家族会議を行なったうえで、受託者や親族全体で合意することが重要です。

- ・家族信託では相続税対策にはならない

家族信託を行う=相続税対策(節税)とはなりません。

家族信託を行うことで、委託者(親)が亡くなるギリギリまで相続税対策ができる、受益権には贈与税がかからないなどの間接的なメリットはあります。

「相続税対策のために家族信託をしよう」というような専門家には要注意でしょう。

家族信託の流れ

実際の家族信託の流れと進め方は以下の通りです。

- 「何のために家族信託をするのか?」を考える

例 ・自分の認知症対策のため、財産を家族に託しておきたい

・アパートなど収益不動産の管理を元気なうちに子に引き継いでおきたい など

- 信託内容を決める

委託者・受託者・受益者・信託財産・信託期間・(いる場合は)第二受益者などの詳細を決めます。家族会議も行いましょう。 - 信託契約書を作成する

専門家に相談するなどして、信託契約書を作成します。 - 公正証書にする

作成した契約書をしっかりと確認した上で、公証役場にて公正証書にしましょう。 - 信託用口座を作成する

委託者(親)の信託財産である預金・現金を信託用の口座に移し、受託者(子)は信託用口座から財産の管理運用を行えるようにします。 - 信託不動産の名義変更を行う

信託財産に不動産が含まれる場合は、「信託登記」の手続きを行いましょう。

このような流れで、実際に信託財産の管理や運用が始まります。

慣れない作業が多いかと思いますので、不明点は司法書士などの専門家に相談することをおすすめします。

まとめ

家族信託の仕組みやメリット、流れを解説してきました。

家族信託は、大事な財産を本人の意向に沿って柔軟に管理・運用ができる魅力的な制度です。

しかし、まだまだ家族信託に関して信頼して任せられる専門家は少なく、判例も少ないため、慎重に進める必要があります。

士業等の専門家に相談することへのハードルが高い場合は、この分野に詳しいFPに気軽に相談してみるのはいかがでしょうか?

ご自身やご家族が希望する資産承継を実現するための準備を進めましょう。

マネプロに相談しよう

特定の金融機関に偏らない立場で、幅広い選択肢からお客様に最適なものをご案内する“おかねのプロ“です