変額保険とは

定額タイプの保険との違い

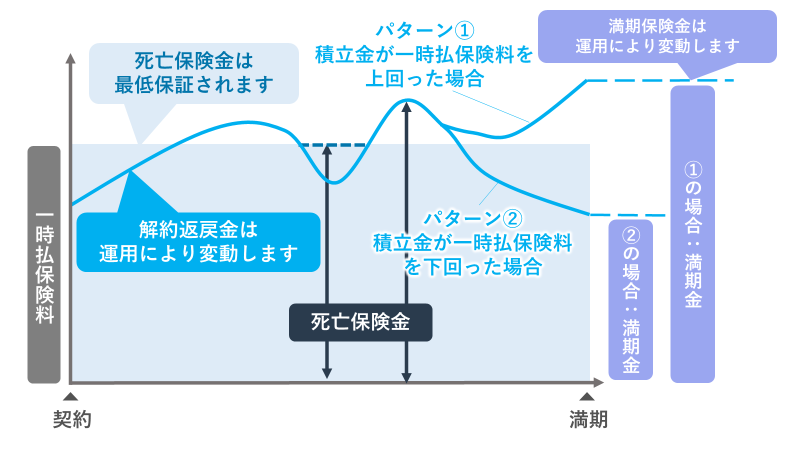

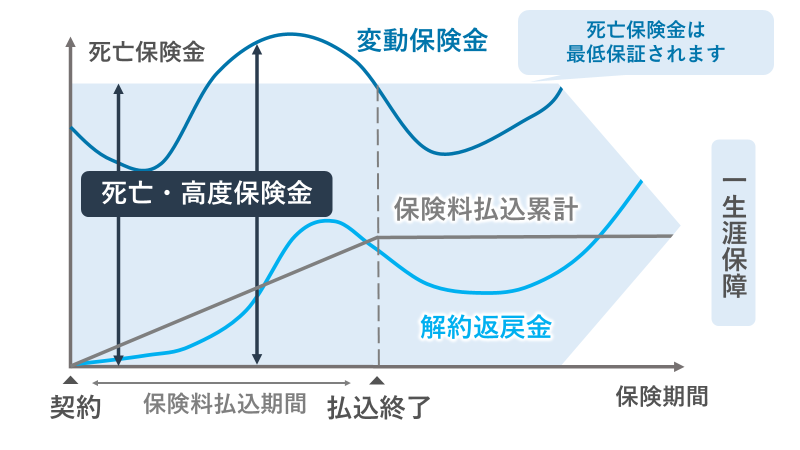

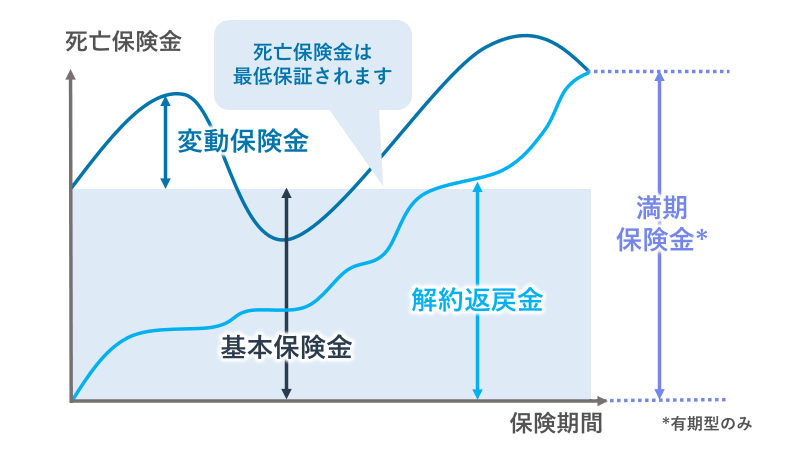

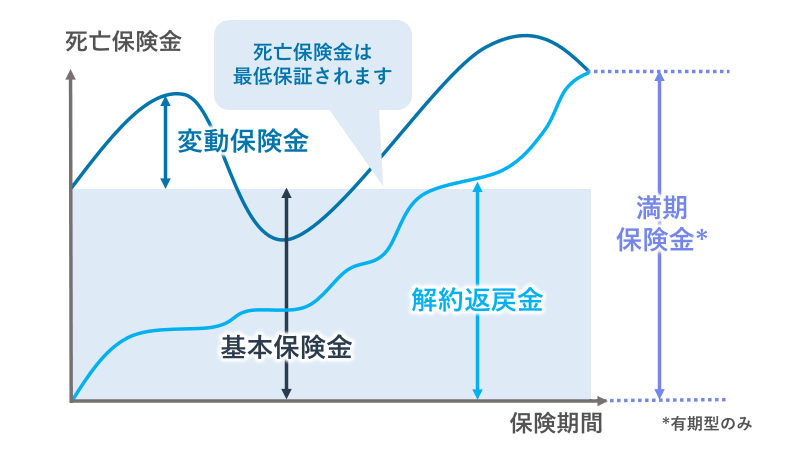

変額保険とは、死亡・高度障害状態時に支払われる死亡保険金や解約返戻金など受け取れるお金の金額が、運用実績によって変動する生命保険商品です。保険会社は、契約者が払い込んだ保険料から諸費用(保険契約の維持に必要な費用など)を差し引いた金額をもとに、株式や債権などの金融商品で資産運用を行います。変額保険は貯蓄機能を持つ保険に分類されるため、掛け捨て型の商品はありません。

定額タイプの保険との違い

貯蓄型の保険には変額保険のほかに、定額個人年金保険、定額終身保険といった受け取れる保険金額が決まっている定額タイプの保険もあります。同じ貯蓄型でも定額タイプの保険と変額保険では、運用方法が異なります。

定額タイプの保険は「一般勘定」に分類されており、解約返戻金を運用する際の責任は保険会社が負っています。そのため運用実績に関わらず、加入時に決めた保険金額や解約返戻金の返戻率は、保険期間が終了するまで保証されているのが特徴です。一方で変額保険は、受け取れる保険金額、解約返戻金が運用実績によって増減する「特別勘定」に分類されます。特別勘定では、資産運用自体は保険会社が行いますが、運用の責任は契約者が負わなければなりません。資産運用で損失が出た場合には、保険金や解約返戻金が減額になる可能性があります。