投資信託はやめたほうがいい?メリット・デメリットをFPが解説

資産運用

資産運用

年金不安が叫ばれる昨今、将来や老後に備えるための資産運用として注目度が高いのが「投資信託」です。

ただ、株式投資と比べて、初めて投資をする人には仕組みが分かりにくい部分があるかもしれません。「損をするのでは?」「デメリットばかりなのでは?」といった不安から投資信託を始められない人もいるのではないでしょうか。

しかし、実際には投資信託は初心者の方でも投資しやすい金融商品で、さまざまなメリットがあります。

本記事では投資信託の概要とメリット・デメリット、投資信託の利益が非課税になる制度として「NISA」「iDeCo」などを紹介します。

マネプロに相談しよう

特定の金融機関に偏らない立場で、幅広い選択肢からお客様に最適なものをご案内する“おかねのプロ“です

目次

そもそも、投資信託とは?

投資信託とは、運用を専門家に任せる金融商品のことです。

投資家が好みの投資信託を選んで投資すると、運用会社が株式や債券に投資・運用を行います。運用で得た利益は、投資家が投資した口数に応じて配分される仕組みです。また、株式の株価にあたる「基準価額」が上昇したタイミングで売却できれば、キャピタルゲイン(売却益)を得ることもできます。

投資信託は国内外の株式や債券、不動産などに投資できるパッケージ商品であり、1つの投資信託に投資をすることで自然と分散投資が実現するという特徴もあります。

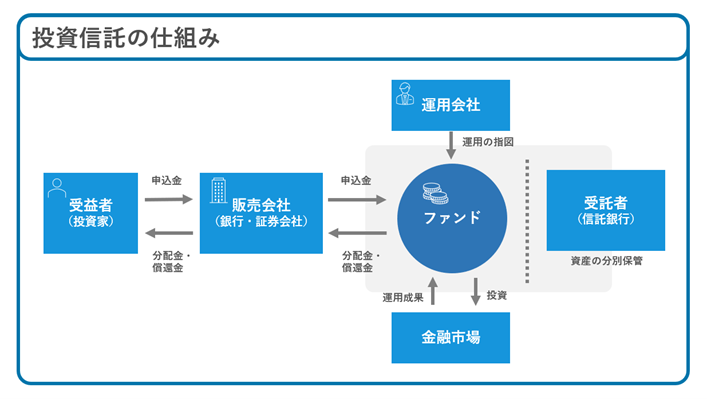

投資信託の仕組みを簡単に解説!

投資信託では、投資家から集めたお金を「ファンド」として管理します。その資金は運用の専門家である運用会社からの指図によって株式、債券、不動産などの金融商品に投資されるという流れです。

投資信託では以下の4つの当事者によって役割分担があることも、併せて覚えておきましょう。

- ・受益者:投資家のこと。お金を出して投資信託を購入する

- ・販売会社:銀行や証券会社のこと。投資信託を受益者に販売し、投資資金を集める

- ・委託者:(投資信託)運用会社のこと。

- ・受託者:信託銀行のこと。投資家から集めた資金を保管し、運用会社からの指示で株式や債券の売買を行う

どのような金融商品にどれくらい投資するかは、投資信託ごとの運用方針や専門家の分析によって決定されます。運用が成功すれば「分配金」「基準価額の上昇」といった形で利益が投資家に還元されますが、運用に失敗すれば購入当初の基準価額を下回ることもあります。

投資信託で得られる2つの利益とは?

投資信託で得られる利益としては、主に以下の2つがあります。

- ・1.運用期間中に得られる「収益分配金」

- ・2.売却時に得られる「売却益」

収益分配金は投資信託が決算をおこなった際に投資家に支払われるお金のことで、株式でいえば「配当金」のようなイメージです。決算の時期や回数は投資信託ごとに異なり、年1回だけだったり毎月だったり、分配金を全く出さなかったりと、どの投資信託を選ぶかによって全く異なります。

また、分配金は「普通分配金」「特別分配金」の2種類があることも覚えておきましょう。

保有している投資信託に利益が出ている状態での分配金が普通分配金、元本から払い戻して受け取る分配金が特別分配金です。普通分配金は課税の対象ですが、特別分配金は利益ではないので非課税という特徴があります。

売却益は基準価額が購入当初を上回った場合に得られる利益のことですが、購入当初よりも基準価額が下回った場合は売却損となるため注意が必要です。

投資信託はやめたほうが良い?5つのデメリットとは

投資信託は運用を専門家に任せることができ、気軽に分散投資ができる商品ですが、デメリットに感じる部分や注意すべきポイントもいくつかあります。

投資信託を始める前に、どのようなデメリット・注意ポイントがあるのかをここで確認しておきましょう。

デメリット1.元本保証ではない

投資信託に限ったことではありませんが、投資をする以上は価格変動リスクが付きまといます。市場の動向はさまざまな要因によって変わり、投資信託の基準価額も市場の影響を強く受けます。

運用成果次第で銀行の定期預金や外貨預金よりも大きなリターンを得られる可能性がある反面、基準価額が投資元本を下回って元本割れする可能性もあります。

例えば「リーマンショック」「コロナショック」をはじめとした金融ショックが起き、基準価額が下がった状態で売却してしまうと大きな損失が発生するでしょう。

デメリット2.株式投資と比較してリターンは低めの傾向にある

投資信託は銘柄にもよりますが、数百から数千銘柄に分散投資ができます。そのうち一部の銘柄の株価が暴落したとしても、他の銘柄の値下がりが弱かったり逆に値上がりしたりすることによって、単一の株式に投資する場合と比べて、価格変動を穏やかに抑えることが可能です。

ただし、価格変動が小さいため、一部の銘柄でストップ高のように高騰しても投資信託の基準価額は個別投資ほど大きくは上昇しません。

リスクが分散されている反面、短期間で大きなリターンを狙うのは難しいでしょう。

デメリット3.保有するだけでコストがかかる

投資信託は専門家に運用を託す商品のため、自分の代わりに運用してもらう手数料が発生します。つまり、利益を出すには手数料を上回る利益を出し続ける必要があり、短期間で大きな利益を得にくい特徴があります。

投資信託で投資を始める前に、購入や運用にかかる以下の手数料を把握しておきましょう。

- ・購入時手数料:投資信託を購入する際に発生する費用

- ・信託報酬:投資信託の保有中に毎日かかる費用

- ・信託財産留保額:投資信託の解約時に発生する手数料

ただし、最近の投資信託のなかには購入時手数料がかからない「ノーロード」や、信託報酬が年0.1%前後という低コストのファンドが多数あります。

投資先が似たようなファンドの中から少しでも低コストで運用できる商品を探しましょう。

デメリット4.株のように自由に売買できない

市場で取引されている株式は、市場が開いている時間帯には常に値動きがあります。日々大きな値動きをしている銘柄に投資し、短期売買で利益を狙う投資家も多くいます。

しかし、投資信託は複数の銘柄が組み込まれていることもあって、1日に1回しか基準価格が算出・公表されません。

売買取引は当日の基準価額を公表する前に締め切られる「ブラインド方式」であり、株式のようなリアルタイム取引には対応していません。

短期間で大きな利益を狙うよりも、長期的にコツコツと利益を積み重ねる運用をしたい人に投資信託は向いています。

デメリット5.自分に合う商品選びが難しいと感じるときもある

日本国内では数多くの投資信託が流通しています。一般社団法人投資信託協会によれば、2023年7月末現在の公募型投資信託の本数は5,914本です。

これだけ多くの投資信託があるなかで、自分にあった銘柄を探すというのは容易なことではありません。また、約6,000銘柄のどれに投資しても利益を得られるというわけではありません。

例えば、流行する業界や銘柄に投資する「テーマ型投信」は流行が続いているうちは大きく値上がりする可能性もありますが、ブームが去ったあとは大きく値下がりするリスクもあります。長期的に利益を得ることが目的であれば、このような短期的な流行を追うタイプの投資信託は避けたほうが無難です。

証券会社では投資信託の選び方などを解説してくれる動画やコラムをみることができるので、まずは約6,000銘柄から購入する候補を絞り込めるように、ヒントになる情報を得ることから始める必要があるでしょう。

投資信託への投資が向いていない人の特徴

投資信託は少額を一定額、コツコツと積み重ねるタイプの投資であり、株式やFXのように短期で利益を狙えるタイプの商品ではありません。人によっては投資信託に向いていない可能性もあります。

ここでは投資信託に向いていない人の特徴についてみていきましょう。

特徴1.余剰資金がない人

これは投資信託に限ったことではありませんが、投資信託を含む金融商品は余剰資金で始めるべきものです。一般的には、貯金として6~12ヶ月分くらいの生活費を残し、それ以外の余剰資金で始めると良いとされています。

余剰資金がない人が生活費の一部を使って投資を始めてしまうと、万が一お金が必要になった際にすぐに準備することができないため、生活資金を削ってまで投資信託を購入するのは避けたほうが無難です。

仮に生活費が不足した場合は投資した金額を現金化できますが、せっかくコツコツと積み上げた投資元本が少なくなり、長期投資で効果を発揮する複利が効きにくくなります。

また、外国株に投資する投資信託は売却して買付余力に反映されるまでに数日の時間がかかります。

このような観点から、生活費を投資に回すのは避けたほうが良いでしょう。収入と支出のバランスが悪くて余剰資金が捻出できない場合は、まずは支出を見直して収入が残るようにする工夫から始めましょう。

特徴2.短期間で利益を得たい人

投資信託は、数百から数千銘柄に分散投資しつつ、毎月少額をコツコツと積み上げていく金融商品です。分散投資でリスク分散をしながら積立投資や長期投資を行うのに向いている反面、短期的に大きな利益を得る投資に利用するには向いていません。

もし短期的に利益を狙いたいなら、株式投資や先物取引、FXなど、別の金融商品を検討することになるでしょう。これらは投資信託よりもボラティリティが高く、投資方法によっては値下がり時でも利益を狙えることから短期投資に向いています。

※ボラティリティとは…価格変動の度合いを示す指標であり、「大きい」と言われる場合は価格変動が激しいことを指し、「小さい」と言われる場合は変動が緩やかであることを示します。

特徴3.損が出るとすぐに売ってしまいたくなる人

「せっかく投資信託を始めたのに、損をしたくない……」このような焦りから、値動きが気になって仕方がない人は、投資信託に向いていない可能性があります。

価格の変動に敏感になってしまい、少しでも損失が出るとすぐに売却してしまうと、長期的な利益を得ることが難しくなります。

投資信託に限らず、投資は元本が保証されておらず、価格が変動するのが普通です。元本を守るために何度も売ったり買ったりを繰り返すと、複利の効果を全く得られないので利益を得ることは難しいでしょう。

「利益を得たら、値下がりで利益がなくなってしまう前に売ってしまいたい」と考えているパターンも同様です。

最初に積立金額の設定をした後は、短期的な値動きに惑わされずにコツコツと積立を続ける人のほうが投資信託に向いています。

投資信託のメリットとは?デメリットだけではない!

ここまで投資信託のデメリットを中心に解説してきましたが、投資信託は決して「よくない金融商品」ではありません。デメリットを補うさまざまなメリットがある商品です。

ここからは投資初心者の方にこそおすすめできる、投資信託のメリットを紹介します。

メリット1.少額から投資できる

投資信託は、株式などに比べ、少額での投資がしやすいメリットがあります。証券会社によっても異なりますが、最低1万円程度から、場合によっては100円単位で投資を始められます。

購入する口数が少ないとしても、分散投資ができる点は変わりありません。国や地域の分散がしっかり効いている投資信託であれば、たった100円の投資でも世界中の株式・債券に分散投資をすることが可能になります。

一方、個人の株式投資で分散投資を実現するには、投資信託とは比べ物にならないほど大きな自己資金が必要です。どの商品を選ぶか、またその知識も必要になり、初心者の方にとってはハードルが高いものです。

少額から気軽に始められて、銘柄次第では世界中に分散投資できるのは、投資信託の大きなメリットでしょう。

メリット2.数百~数千銘柄に簡単に分散投資できる

投資の世界の有名な格言に「卵は1つのカゴに盛るな」というものがあります。1つのカゴに全ての卵を持った状態で落としてしまうと全ての卵が割れてしまうということから、分散投資の大切さを説いています。

投資の基本は、さまざまな商品に分散投資をしてリスクを抑えながら長期で投資をすることです。

投資信託であれば、1つのファンドに投資するだけで数百~数千銘柄に投資できます。例えば「三菱UFJ国際-eMAXIS Slim 米国株式(S&P500)」ではS&P500というアメリカの指数と連動した投資成果を目指しており、米国の大型銘柄500種類に間接的に投資できます。

メリット3.金融商品としての透明性が高い

投資信託は、透明性が高いという点も大きなメリットです。投資信託の基準価額は価格情報を非公開にして取引を行う「ブラインド方式」で毎日更新されています。この方式により、全参加者が同じ情報を持ち、公正な状態で取引が進行します。価格の公開が前提とされないことから、価格に影響を与える情報漏洩が防がれ、市場価格の正確な反映が期待されます。

新聞などでも各銘柄の基準価額が公表されています。

また、投資信託の運用会社は決算期ごとに監査法人による監査を受け、金融商品取引法で定められた財務諸表の作成も義務になっています。財務諸表は販売会社で読むことができる「請求目論見書」に記載されており、このような透明性の高い情報から銘柄選びの情報を得ることが可能です。

メリット4.投資信託の種類が豊富

投資信託は、さまざまな国・地域、資産を対象に投資できる点が大きなメリットです。投資対象によって、投資商品は以下のような分類ができます。

- ・国内株式型:日本の株式に投資する

- ・国内債券型:日本の債券に投資する

- ・外国株式型:外国の株式に投資する

- ・外国債券型:外国の債券に投資する

- ・国内REIT:日本の不動産投資信託に投資する

- ・海外REIT:外国の不動産投資信託に投資する

- ・バランス型:複数の投資信託に投資する

株式100%や債券100%のような商品もあれば、株式や債券、不動産、その他といったさまざまな資産に分散投資できる「バランス型」もあります。

バランス型を選べば様々な国の資産に投資できるので、1つに投資するだけで幅広く分散効果を得ることができるでしょう。

一方、株式100%や債券100%を組み合わせることで、自分のリスク許容度に合わせてポートフォリオをオーダーメイドできるメリットもあります。

投資信託に投資するなら非課税の恩恵が受けられるNISA・iDeCoがおすすめ

投資信託は少額から始められて気軽に分散投資ができるという点でおすすめですが、分配金や譲渡益を得た場合は利益に対して20.315%が課税されます。

そこで利用したいのが、得た利益が非課税になる仕組みです。ここからは、投資信託を活用して非課税で投資ができる代表的な非課税制度「NISA」「iDeCo」について紹介します。

NISA・新NISA

NISAは毎年一定金額の範囲内で購入し金融融商品から得られる利益が非課税になる制度で、現行制度では一般NISAとつみたてNISAがあります。つみたてNISAでは長期の積立・分散投資に適した一定の投資信託を対象にした年間40万円までの投資について、最長20年まで分配金や譲渡益が非課税になります。

また、2024年からは新NISAに移行してさらに便利に利用することが可能です。従来まで一般NISAとつみたてNISAは併用できませんでしたが、新NISAでは併用が可能です。従来のつみたてNISAにあたるつみたて投資枠では年間120万円、従来の一般NISAにあたる成長投資枠では年間240万円まで(合計最大年間360万円)まで投資ができ、全体で1,800万円まで投資することができます。

売却すれば枠の再利用ができたり非課税保有期間が無期限になったりと従来から大きな進化を遂げています。

iDeCo

iDeCo(イデコ)は、確定拠出年金法にもとづいた私的年金制度です。正しくは個人型確定拠出年金と呼び、自分で設定した掛金額を積み立てて投資信託や定期預金、保険などの商品に投資を行います。拠出した元金と掛金の運用成果は、60歳以降に年金として受け取ることが可能です。

NISAにはないメリットとして、掛金の全額が「小規模企業共済等掛金控除」の対象になり、確定申告や年末調整で申告することで税負担を減らすことが可能になります。

また運用期間中の利益が非課税になること、受取時も税制優遇がある点もメリットです。年金方式の場合は「公的年金等控除」、一時金方式の場合は「退職所得控除」の対象となります。

60歳になるまで元金も利益も引き出せない点はデメリットですが、老後資金向けと割り切ることで多くの税制メリットを得ることができるでしょう。

まとめ

はじめて投資を始める人にとって、投資信託は株式以上になじみがない金融商品といえるかもしれません。確かに「短期間で利益を得にくい」「手数料がかかる」などのデメリットはありますが、少額投資ができたり分散投資ができたりと、初心者の方がコツコツ投資をするのに向いた魅力的な金融商品です。

投資で得られた利益に対して通常20.315%の税金がかかりますが、「NISA」「iDeCo」といった非課税制度を活用することで得た利益を非課税にすることができます。

これから投資信託を始める人は、口座開設を進めると同時に、NISAやiDeCoを始めるための準備を進めていくと良いでしょう。NISA制度は2024年から新NISAに生まれ変わるので、新NISAの概要も調べておくと効率的な投資の役に立つはずです。

マネプロに相談しよう

特定の金融機関に偏らない立場で、幅広い選択肢からお客様に最適なものをご案内する“おかねのプロ“です

<金融商品仲介業者>

ブロードマインド株式会社 登録番号 関東財務局長(金仲)第 424 号

<所属金融商品取引業者等>

-

楽天証券株式会社 金融商品取引業者 関東財務局長(金商)第 195 号

加入協会:日本証券業協会 、 一般社団法人金融先物取引業協会 、 日本商品先物取引協会 、 一般社団法人第二種金融商品取引業協会 、 一般社団法人日本投資顧問業協会

-

PWM 日本証券株式会社 金融商品取引業者 関東財務局長(金商)第 50 号 加入協会: 日本証券業協会、一般社団法人第二種金融商品取引業協会

-

ウェルスナビ株式会社 金融商品取引業者 関東財務局長(金商)第 2884 号 加入協会: 日本証券業協会 、 一般社団法人日本投資顧問業協会

-

株式会社SBI 証券 金融商品取引業者 関東財務局長(金商)第 44 号 、商品先物取引業者 加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO 協会、日本商品先物取引協会

-

ソニー銀行株式会社 登録金融機関 関東財務局長(登金)第 578 号 加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会