学資保険をおすすめしない理由とは?利率や仕組みの面から徹底解説

生命保険

生命保険

子どもの誕生は非常に喜ばしいことである一方で、「教育費はどれくらいかかるのだろう」といった悩みを抱える人も少なくありません。

特に、高校から大学にかけてまとまったお金が必要であることを考えると、計画的に教育資金を準備することが大切です。教育資金の準備を目的として学資保険を活用する人もいますが、加入前に確認しておきたいデメリットも存在するため、「学資保険をおすすめしない」という声もあります。

そこで今回は、学資保険の概要を解説した上で、利率などの観点から学資保険をおすすめしない理由をご紹介します。教育資金をどのように準備しようかと考えている人はぜひ参考にしてください。

マネプロに相談しよう

特定の金融機関に偏らない立場で、幅広い選択肢からお客様に最適なものをご案内する“おかねのプロ“です

そもそも学資保険とは?仕組みを解説

「子どもが希望する進路を選ばせてあげたい」と考える親は多く、そのために早くから教育資金を準備している人もいるでしょう。教育資金の準備方法はさまざまですが、「教育資金の準備といえば学資保険」と考える方も多いです。

まずは学資保険について、保険の概要や種類を確認しましょう。

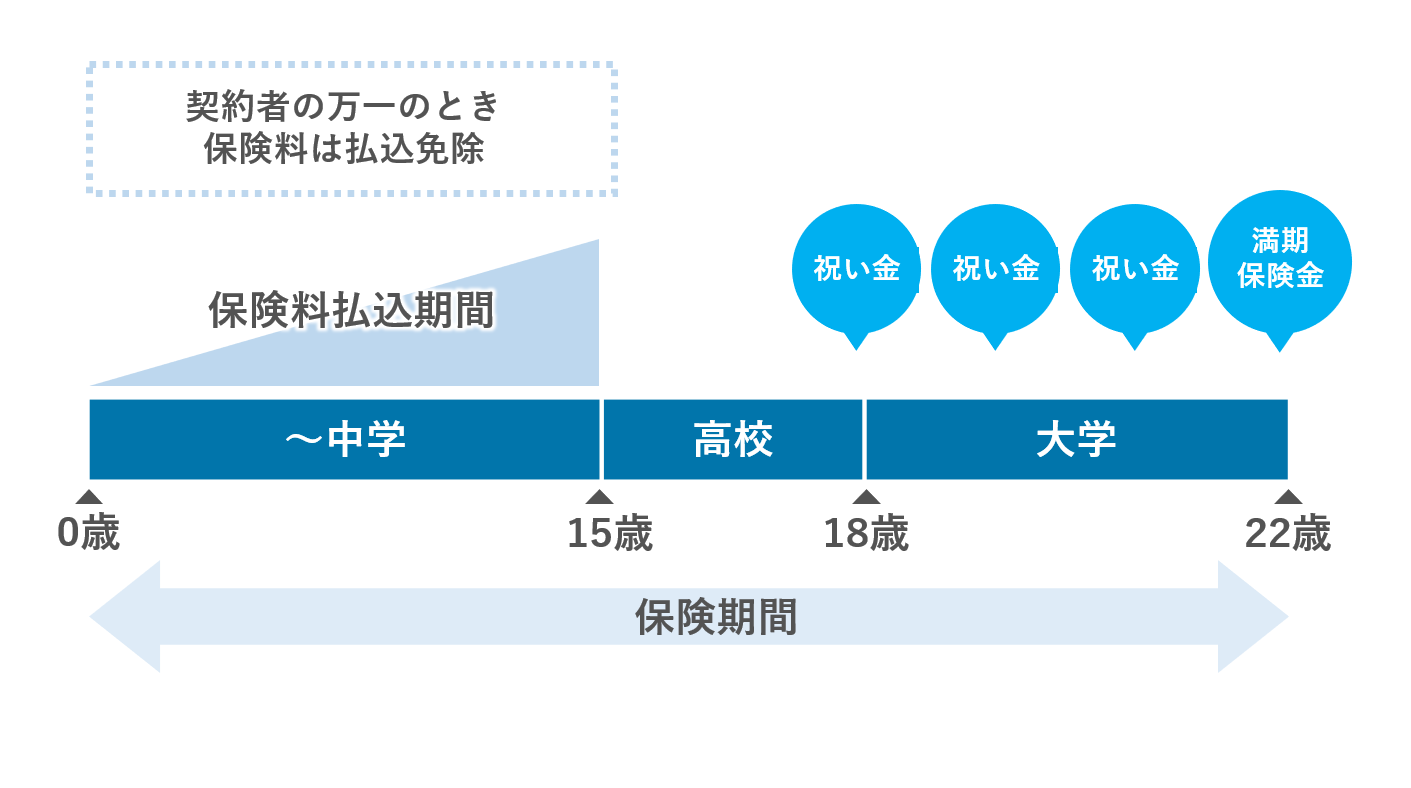

<学資保険のイメージ図>

毎月支払う保険料を積み立て、子どもの大学入学時などまとまった教育費が必要な時期に学資金を受け取ることができる保険を学資保険といいます。学資保険の中には、小学校・中学校・高校入学時に祝金を受け取ることができるタイプもあり、子どもの進学に伴って必要になるお金を計画的に準備できる点が学資保険の特徴です。

また、学資保険は保険商品の1つであり、保険期間中に契約者が死亡した場合は、以後の保険料を払い込むことなく学資金を受け取ることができる保障がついた商品が一般的です。

つまり、学資保険は教育資金を計画的に準備する貯蓄機能と、契約者の万が一に備える保障機能の双方を併せ持った金融商品です。

学資保険の種類

教育資金の準備を目的として加入する学資保険の中には、子どもの医療保障を付加できるタイプもあります。学資保険は貯蓄のみ型と医療保障付加型に大別でき、詳細は以下の通りです。

それぞれのタイプの特徴を知っておくことで、適切な商品選びが可能になるでしょう。

・貯蓄のみ型

学資保険は子どもの将来を考え、主に大学進学後に必要な資金を準備する手段の1つです。親が契約者、子どもが被保険者として契約することが多いものの、一般的な学資保険には子どもの保障は付加されていません。

つまり、多くの学資保険は教育費の積み立てに特化しており、契約者の万が一の保障を除くと、貯蓄機能に絞られているという点を知っておきましょう。

・医療保障付加型

学資保険には、医療保障が付加できるタイプもあります。子どもは突発的なケガや病気で入院・手術をすることもあり、「子どもだから医療保険は不要だろう」といった安易な考えは禁物です。

医療保障付加型の学資保険なら、教育資金の準備とともに子どもの医療保障も確保できます。1つの契約で教育資金と医療保障が準備でき、交通事故や病気での入院の際も安心です。

学資保険の返戻率は高められる?

払い込んだ保険料の総額に対して受け取れる学資金の割合を返戻率といい、貯蓄性が高い学資保険は返戻率で比較されることも多いです。商品ごとに設定された返戻率は異なるものの、工夫次第でさらに返戻率を高めることが可能です。

以下を参考にしながら、学資保険の返戻率を少しでも高くできないか考えましょう。

短期間で払い込む

一般的な学資保険の保険料払い込み期間は、大学進学までの17年間や18年間に設定されていますが、金銭的に余裕があればさらに短い期間での支払いを検討することも大切です。

例えば、10年や5年で支払うと、18年間かけて保険料を支払うケースに比べて返戻率が高くなります。また、中には保険料を一括で支払う人もおり、より短期間で保険料を支払えば支払うほど返戻率は高くなります。

年払いを検討する

保険料を毎月払いではなく、年1回の支払いにすることで保険料の割引が適用されるケースがあります。ボーナスが支払われる月に契約するなど、余裕があれば年払いを検討することも一案です。

祝金をつけない

先述の通り、学資保険の中には小学校・中学校・高校入学時に祝金を受け取ることができる商品があります。進学時には大変嬉しい祝金ですが、祝金を受け取ることで保険料の運用効率が下がってしまい、返戻率がさほど高くならないことがほとんどです。

そのため、大学までに必要なお金は預貯金で準備するなど、できるだけ祝金をつけないプランを検討すると良いでしょう。

不要な保障をつけない

学資保険は貯蓄性の高さが魅力です。学資保険に子どもの医療保障を付加することもできますが、その場合は医療保障部分にも保険料が発生してしまいます。学資保険に付加できる医療保障はほとんどが掛け捨て型と呼ばれる解約返戻金がないタイプで、保険料負担が大きくなるため返戻率は相対的に下がります。

「より返戻率の高い学資保険が良い」と考える人は、不要な保障はつけず、教育資金の積み立てに特化した内容にすると良いでしょう。

なぜ人気?学資保険のメリット

教育資金の準備のために学資保険に加入する人は多く、学資保険にはさまざまな魅力があります。学資保険に加入するメリットは主に以下の3点です。学資保険ならではのメリットもあり、加入前に必ず確認しましょう。

計画的に教育資金を準備できる

他の保険商品と同じく、学資保険の保険料は銀行口座での引き落としや、クレジットカード払いが一般的です。そのため、毎月の保険料をそのまま積み立てられ、計画的な教育資金の準備には最適な方法といえます。

「なかなかお金が貯まらない」「お金があればすぐに使ってしまう」といった悩みを抱えている人でも、学資保険を活用すれば、積み立てを忘れるといったこともなく確実にお金を貯めることが可能です。

生命保険料控除が利用できる

生命保険料控除が利用できる点も、学資保険に加入するメリットの1つです。生命保険料控除とは、1年間に支払った保険料のうち、一定額をその年の所得から差し引くことをいい、控除制度の利用によって所得税や住民税の負担が軽くなります。

教育資金を準備しながら控除制度が利用できるのは学資保険ならではの特徴であり、学資保険に加入している場合は忘れず生命保険料控除制度を活用しましょう。

契約者に万が一のことがあれば保険料の支払いが免除される

学資保険は保険商品であり、高い貯蓄性とともに保障性も兼ね備えています。学資保険は、一般的に保険料払い込み免除特約を付加でき、保険期間に契約者が亡くなった場合は、その後の保険料の払い込みは必要なく学資金を受け取れます。

学資保険の契約者は子どもの父親、もしくは母親であることが多く、保護者に万が一の事態が起こっても安心です。

おすすめしない?学資保険のデメリット

さまざまなメリットがある学資保険ですが、いくつかのデメリットも考えられます。特に、インフレに対応できない点などは必ず確認しておきたいポイントです。

メリットと共にデメリットを知ることで、加入のミスマッチを防ぐことができます。

返戻率がそれほど高くない

かつては120%を超えるほどの高い返戻率を誇る学資保険もあったものの、最近は100~110%が一般的な学資保険の返戻率です。

銀行預金として金融機関に預けておくよりは増えるものの、投資による資産運用や低解約返戻金型終身保険などのほうがお金を増やせる可能性があるといえます。

インフレに対応できない

継続的な物価の上昇をインフレといい、学資保険はインフレに対応することができません。学資保険は、契約時に将来受け取る学資金が約束されており、確実にお金を受け取ることができる点はメリットです。

しかし、保険期間にインフレが進行したとしても、物価の上昇分を反映することはなく、結果として将来受け取る学資金の価値は現在よりも低くなるでしょう。インフレによって教育資金の相場もじわじわと上がる可能性があることを考慮すると、学資保険以外の方法でも教育資金を準備しておくと良いでしょう。

途中で解約すると元本割れを起こすことが多い

預貯金と違い、自由にお金の出し入れができない点も学資保険のデメリットです。例えば、急にまとまったお金が必要になったときは、学資保険を途中で解約するほかなく、中途解約は元本割れになることがほとんどです。

なお、経過年数次第では、それまでに払い込んだ保険料の累計額を上回る解約返戻金を受け取れるケースもあります。「保険料の負担が重く、学資保険を解約したい」といった事態を避けるためにも、無理のない内容で契約することが大切です。

課税される可能性がある

学資保険のデメリットの4つ目として、学資金の受け取り時に課税される可能性がある点も知っておかなければなりません。保険料を支払った人と、学資金の受け取り人が違う場合は贈与税がかかります。

贈与税には年間110万円の基礎控除があり、この基礎控除を差し引いた額が課税対象になるため、特に、祖父母が孫のために学資保険に加入するといった場合は学資金の金額の設定時に注意すると良いでしょう。

また、保険料を支払った人と受取人が同じ場合も、年金のように毎年受け取る場合は雑所得、満期保険金として受け取る場合は一時所得として課税される可能性があります。

契約内容によって、課税の有無や、税金の額が変わるため、保険契約の際は、十分に検討しましょう。

満期が来れば契約が終了する

学資金の受け取り期日が来ると、必ず学資金を受け取らなければいけないという点をデメリットと考えることもできます。学資金を全て受け取り終えた時点で契約が終了し、仮に「金銭的に余裕があるから学資保険に引き続きお金を預けたい」と考えたとしても、学資保険の契約を継続することができません。

そのため、必要に応じて終身保険の活用などを検討することも大切です。

所定の年齢に到達しなければ学資年金を受け取ることができない

祝金を設定している場合を除き、学資保険で積み立てているお金の一部を事前に受け取ることはできず、決められた年齢に到達することが学資金を受け取るための条件です。

学資保険に加入することで大学で必要な資金の一部を計画的に準備できるものの、中学や高校で必要なお金はカバーしていないため、預貯金などで別途積み立てておくといざというときに慌てずに済むでしょう。

学資保険の代わりに検討したい保険商品

学資保険のデメリットを知ると、「別の保険商品で教育資金を準備できないだろうか」と考えるかもしれません。学資保険の代わりに検討したい保険商品として、低解約返戻金型終身保険などがあり、必要に応じて加入を検討しましょう。

低解約返戻金型終身保険

低解約返戻金型終身保険は、通常の終身保険よりも保険料払込期間中の解約返戻金の返戻率が低い代わりに、保険料が割安な終身保険を低解約返戻金型終身保険といいます。保険料払込期間が終了すると、解約返戻金が上昇するという特徴があります。そのため、保険料払込期間終了後を、子どもの進学時期に合わせることで、解約返戻金を教育資金に充てることができます。

さらに、親を被保険者として加入すれば、親に万が一のことがあった際、満期まで待たなくてはならない学資保険と異なり、すぐに死亡保険金を受け取れるため、教育資金や遺された家族の生活費としても活用することができます。

また、一生涯を保障する終身保険のため、例えば金銭的に余裕があり解約返戻金を教育資金に充当しなくて良い場合は、そのまま終身保険として契約を継続できます。その後、必要なタイミングで解約すれば良く、ライフプランや貯蓄状況に応じて柔軟に利用できる点も大きなメリットといえます。

一方で、学資保険同様、保険料払込期間中に解約した場合は元本割れになるリスクがある点には注意です。

外貨建て終身保険

外貨建て終身保険は支払った保険料が米ドルなどの外貨で運用される保険で、為替リスクなどはあるものの、円建ての保険よりも高い収益を期待できることもあります。

関連記事

終身保険(外貨)ランキング

外貨建て保険とは?円安と円高どちらがお得?加入時のポイントを解説

個人年金保険

高い貯蓄性を誇る商品に個人年金保険があり、主に老後資金の準備を目的として加入する人が多い保険です。年金の受け取り開始時期を進学のタイミングに合わせることで、

教育資金の一部を年金保険から受け取ることができます。

関連記事

個人年金保険ランキング

個人年金保険とは

まとめ

子どもが望む進学先を選べるようにと、早期に教育資金を準備することは大切です。学資保険はその中でも、計画的に学費を貯める手段の一つであり、まとまった額の貯金を積み立てられるというメリットがあります。ただし、「おすすめしない」という声もあるように、学資保険には途中解約などのリスクも伴います。そのため、学資保険の概要や選び方を理解し、知識を持って最適な方法で、将来の教育費をしっかりと備える計画を立てましょう。

教育資金の準備は、今回紹介した終身保険、個人年金以外にも、投資信託など、選択肢は多岐にわたり、それぞれにメリットとデメリットがあります。将来の教育費を確実に賄うために、ファイナンシャルプランナーに相談することも1つの選択肢です。ファイナンシャルプランナーは、豊富な商品知識に加え、住宅購入や子どもの独立、老後、介護といったライフイベント全般を踏まえた上で、最も適切なプランを提案してくれます。

子どもやご自身の将来のためにも、着実な教育資金作りを始めましょう。

マネプロに相談しよう

特定の金融機関に偏らない立場で、幅広い選択肢からお客様に最適なものをご案内する“おかねのプロ“です