老後資金に4,000万円必要って本当?FPがわかりやすく解説

その他

その他

2019年に「老後2,000万円問題」が社会問題になったことを記憶している人も多いでしょう。最近では「老後には4,000万円が必要」という新たな話題も登場しています。

インフレや過去のデータが背景にありますが、最新情報をもとに計算すると、必ずしも4,000万円が必要とは限らないことがわかります。本記事では、「老後資金4,000万円」の根拠をデータから解説するとともに、実際の必要額は人によって異なるという前提で、備え方の選択肢もご紹介します。

目次

「老後資金に4,000万円必要」と言われ始めた背景

定年退職後の老後にはいくらのお金が必要なのか。

多くの方が関心を持つテーマですが、必要資金はそのときの政治や経済の情勢に応じて変化します。

2025年時点では、老後資金に4,000万円が必要だという話題が注目されています。そのように言われ始めた背景には、2019年ごろに社会現象になった「老後2,000万円問題」と、近年の「物価高」が関係しています。

ここからは、老後資金に4,000万円が必要といわれるようになった背景と理由を解説します。

そもそも「老後2,000万円問題」とは

老後資金に4,000万円が必要といわれるようになった計算の基礎には、「老後2,000万円問題」があります。

老後2,000万円問題とは、2019年に金融庁の金融審議会「市場ワーキンググループ」が公表した老後の毎月の赤字額をもとに、生涯で約2,000万円が不足すると試算されたことがきっかけで議論となった問題です。

当時2,000万円不足の根拠とされたのは平成29年の家計調査で、この調査によると、高齢夫婦無職世帯(夫65歳以上、妻60歳以上)の収支は月約5.5万円の赤字となっていました。具体的には、1ヶ月の平均実収入は20万9,198円に対して、平均実支出は26万3,718円となっていました。

この赤字が30年間続くと約1,980万円が不足することから、老後の必要資金は「2,000万円」と試算されたのでした。

インフレが続くと必要資金は2,000万円から約4,000万円になる

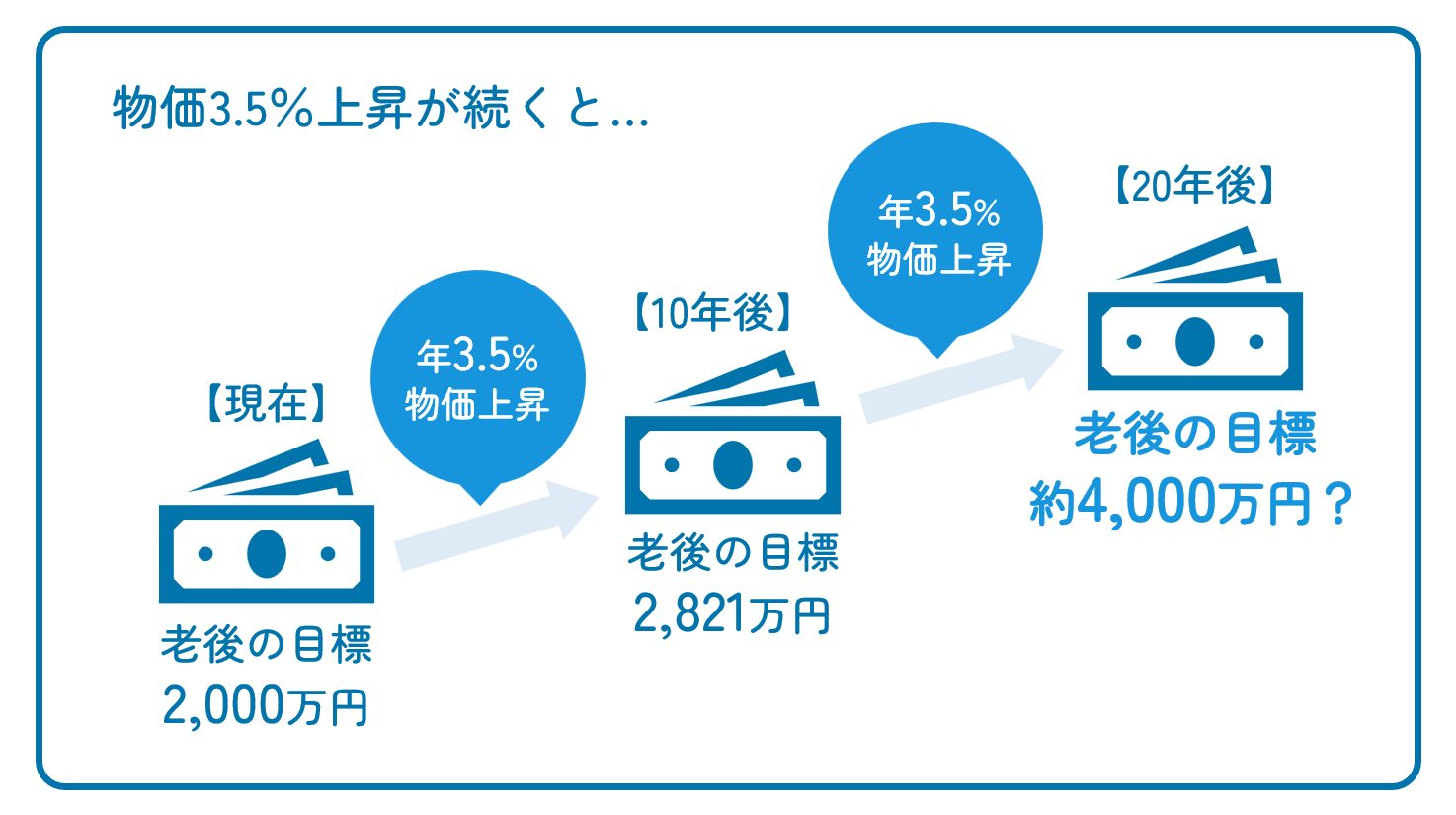

2019年当時の老後資金不足額は2,000万円とされていましたが、現在では急激な物価上昇(インフレ)の影響により、これが4,000万円に達する可能性があるとされています。

2019年から毎年3.5%のインフレが続くと仮定した場合、20年後には2,000万円の老後の不足額が倍増する計算です。

令和5年の消費者物価指数は前年同月比で平均3.2%上昇し、4%を超えた月もあることから、こうした物価上昇をもとに老後の不足金額が試算されています。

出典:総務省統計局|2023年(令和5年)平均消費者物価指数の動向

あくまでも簡易的な試算ではありますが、今後インフレが続けば老後資金が4,000万円必要になる可能性はあるでしょう。

最新データで計算すると老後に必ず4,000万円が必要ではない

「老後に4,000万円が不足する」という話題は、公的なデータを根拠にしていますが、その根拠として使用されている消費者物価指数のデータは令和5年分であって最新版ではありません。

また、「老後2,000万円問題」の根拠になったデータも2017年の家計調査と古く、現在の高齢世帯の収支状況は反映されていません。

本当に老後に4,000万円が必要なのかを見極めるには、最新のデータで再検証する必要があります。

ここからは、最新の収入・支出データや物価上昇率をもとに、実際に4,000万円が必要かどうかを具体的に検証していきます。

理由①元々のデータがリタイア世帯をモデルにしている

「老後に4,000万円が不足する」という試算で用いられる「家計調査」は、妻が専業主婦で年金暮らしの高齢夫婦をモデルにしています。

ただ、現在は高齢者や女性の働く環境が整ってきており、必ずしも高齢者が夫婦ともに無職になるとは限りません。

総務省統計局の「労働力調査」によれば2024年の65歳以上の就業者数は過去最多の930万人を記録しており、65~69歳の就業率は53.6%と、2人に1人以上が働いています。70~74歳でも就業率は35.1%と過去最を更新しています。

出典:総務省統計局|労働力調査(基本集計) 2024年(令和6年)平均結果

今後は企業による「70歳までの就業機会の確保」が努力義務になっていることから、就業者数はますます増加する可能性があります。

リタイア世帯を前提にした試算では老後資金が多く見積もられがちですが、働き続けることができれば必要額は軽減されるでしょう。

<65歳以上の勤労世帯の収支は月約9万円の黒字になっている>

2017年当時の家計調査では高齢夫婦無職世帯の赤字は約5万5,000円でしたが、最新のデータでは状況が異なります。

令和6年の家計調査では65歳以上の夫婦のみの無職世帯の赤字は約3万4,000円に縮小。30年間そのまま赤字が続くと仮定した場合、必要な老後資金は約1,224万円です。

出典:総務省統計局|家計調査報告 家計融資篇 2024年(令和6年)平均結果の概要

さらに、65歳以上でも「勤労者世帯」の場合、月約10万円の黒字になっています。

70歳まで働けば5年間で約600万円の貯金が可能な計算となり、老後資金の不足を大幅に補えることが分かります。

このように「何歳まで働くか」によっても変わります。

理由②:モデルケースの物価上昇率3.5%は最新データと比較して高めの設定

今回の「老後資金が4,000万円必要」の根拠になる数値として、3.5%の物価上昇率が前提になっています。

確かに令和5年当時は3~4%の物価上昇があったため、当時の試算としては妥当な想定であったといえます。

しかし、最新の消費者物価指数によると、令和6年の上昇率は前年同月比で2.7%にとどまっており、月ごとにみても2%台前半の水準です。

これは3.5%という前提が現実的でないことを示しています。

また、日銀の長期的なインフレ目標が2%であることも考えると、現実的な2%台のインフレ率で計算したほうが良さそうです。

<最新データとインフレ率2.0%で計算すると必要金額は縮小される>

ここでは、最新のデータと現実的なインフレ率をもとに、老後にどれくらいの金額が不足するのか、改めてシミュレーションしてみましょう。

令和6年度の家計調査によると、65歳以上の夫婦のみの無職世帯の赤字は約3万4,000円です。これが30年間続くと仮定すると、不足額は約1,224万円になります。

出典:総務省統計局|家計調査報告 家計融資篇 2024年(令和6年)平均結果の概要

ここにインフレ率を加えることで、将来的に必要になる老後資金の金額が見えてきます。

最新の消費者物価指数が前年同月比2.7%で月によっては2%台前半であったこと、日銀が掲げる長期的なインフレの目標が2%であることを踏まえて、年間のインフレ率を2%で計算してみます。

2%の物価上昇が20年続くと仮定すると、1,224万円は約1,818万円になる計算です。

また、中央労働委員会によれば、定年退職時の退職金は平均約1,878万円となっており、退職金だけでも老後の不足額を賄える可能性が高いことが分かります。

老後資金の必要金額は人それぞれ異なる

ここまで平均的な老後資金の話をしてきましたが、実際の必要資金は千差万別です。

お金があっても使わない人もいれば、収入が少なくても旅行や外食を楽しむ人もいます。

また、多くの人は生活水準を下げることができません。 だからこそ「平均値」は参考になっても、当てにはなりません。

ここからは、老後に必要な資金を算出する際に影響する「持ち家か賃貸か」「世帯主の年齢」について解説します。

持ち家と賃貸でも老後の必要資金は変わる

老後に必要な資金は、住んでいる家が「持ち家」か「賃貸」かによっても異なります。

まず、賃貸住宅に住む人の場合、生涯にわたって家賃が発生し続けるため、住居費が高くなりがちです。

実際、令和6年の家計調査の高齢夫婦無職世帯の収支をみると、住居費は約1万6000円しか計上されていません。

賃貸で1万円台に収まるケースは少ないため、実際には家賃を加味した再計算が必要です。

一方、持ち家の場合、住宅ローンの返済さえ終われば、賃貸と比較して住居費を安く抑えることができます。

ただし、持ち家はリフォームや修繕費用、固定資産税などのコストがかかるため、その分は事前に老後の計画に組み込んで老後の必要額を計算する必要があります。

また将来的に自宅を離れて老人ホームに入居する可能性もあるため、複数のケースで老後資金を見積もると良いでしょう。

世帯主の年齢が収支に影響する

世帯主の年齢も、老後の収支に影響する重要なポイントです。

一般的に、高齢になるほど食事量が減少したり出歩かなくなったりして、消費支出も少なくなる傾向があります。

実際、総務省の家計調査によると、60代から年齢が上がるにつれて消費支出が徐々に減少しています。

| 年齢 | 消費支出 |

| 60~64歳 | 312,330円 |

| 65~69歳 | 310,626円 |

| 70~74歳 | 270,572円 |

| 75~79歳 | 256,770円 |

| 80~84歳 | 233,014円 |

出典:総務省統計局|家計調査報告 家計融資篇 2024年(令和6年)平均結果の概要

60代前半と70代後半を比較すると、月の消費支出が6万円ほど減少しています。

このように、老後生活の初期には赤字でも、年齢が上がるにつれて赤字幅が縮小する可能性があります。

老後の初期コストだけでなく、ライフステージごとの変化も加味した長期的な資金計画が大切です。

\かんたんシミュレーションはこちら/

老後に必要な資金を貯めるための3つの方法

老後に必要なお金は誰にとっても4,000万円と決まってはいるわけではありませんが、老後に資金が底を突かないように対策する必要があるのは多くの人に共通しています。

まず、大前提として、現役世代のうちから将来に向けて少しずつでも貯金を進めておくことが大切です。ただ、2025年4月現在の普通預金金利は約0.2%程度とまだまだ低い水準であり、貯金だけで老後の不足額をまかなうのは簡単ではありません。

そのため、老後資金を増やすなら、より高い利回りが期待できる資産運用に預貯金の一部を振り分けることをおすすめします。

ここでは、老後に必要な資金を預貯金よりも効率的に準備する手段として、「NISA」「iDeCo」「個人年金保険」の3つをご紹介します。

NISA

NISAは、2024年から制度が刷新され、旧来の「一般NISA」「つみたてNISA」が一本化された非課税投資制度です。

通常、投資信託や個別株式などの金融取引で得た利益は20.315%の税金がかかりますが、NISA口座を利用して得られた利益については全額が非課税となります。年間の投資上限は、つみたて投資枠では120万円、成長投資枠では240万円(計360万円)で、合計1,800万円(うち成長投資枠は1,200万円)まで利益が非課税になります。

非課税保有期間が無期限で制度も恒久化されたため、いつ始めても非課税のメリットを受け続けられる点が魅力です。

また、商品を売却した場合は翌年以降に売却した商品の簿価(取得金額)の分だけ非課税投資枠が復活するため、長期で繰り返し活用できます。

iDeCo

iDeCoは個人型確定拠出年金の略称であり、公的年金にプラスして受け取れる私的年金制度です。

NISAと同様に、運用益がすべて非課税となるメリットがありますが、iDeCoはさらに、「掛け金の全額が所得控除になる」という強みがあります。

つまり、毎月の掛け金を支払うことで、所得税・住民税が軽減される効果が期待できます。

また、受け取り時にも「退職所得控除」や「公的年金等控除」が適用され、税負担をさらに軽くできます。

ただし、iDeCoは原則60歳まで積み立てた掛金と利益を引き出すことができません。急にまとまったお金が必要になったときに困らないよう、一部は預貯金やNISAで資産運用をすることをおすすめします。

個人年金保険

個人年金保険とは、毎月の保険料を一定の年齢まで払い込み、受け取り開始時期になれば一定期間または終身で年金を受け取れる保険商品です。

支払った保険料は条件を満たすことで所得税が最大4万円まで、住民税が最大2万8,000円まで控除対象となるメリットがあります。また、保険料が毎月引き落とされるため、計画的に老後資金を準備できる点も特徴です。

NISAやiDeCoとの違い、運用は保険会社が行うため、金融商品の選定や運用に自信が無い方は検討すると良いでしょう。

ただし、一般的に運用益は控えめで、インフレに影響を受けやすいという点には注意が必要です。

老後資金をシミュレーションするなら「医療費」「介護」などのリスクも考慮する必要がある

ここまで、老後の生活費に関する平均値や試算を紹介してきましたが、実際の支出は個人の健康状態や家庭環境によって大きく変わる可能性があります。

特に見落とされやすいのが、介護や医療といった突発的な支出です。

生命保険文化センターが行った調査によると過去3年間に介護経験がある人に介護費用がいくらかかったか調査したところ、以下のような回答になりました。

- 住宅改装やベッドの購入などの「一時的な費用」:平均47万円

- 毎月の介護費用:平均9.0万円

平均的な介護の期間は55.0ヵ月(4年7か月)になるため、単純計算すると全期間の費用は平均で約542万円にもなります。

さらに、医療費についても注意が必要です。

生命保険文化センターの「生活保障に関する調査」によると、差額ベッド代や食費などを含む入院時の1日あたりの自己負担額は平均20,700円です。同調査の入院平均日数は17.7日となっており、単純に計算すると20,700円×17.7日=36万6,390円が1回の入院にかかる計算です。

これらのデータはあくまでも平均であり、どのくらいお金がかかるかは人によって異なりますが医療・介護リスクも含めた老後資金シミュレーションが必要です。

出典:生命保険文化センター「2024(令和6)年度生命保険に関する全国実態調査〈2人以上世帯〉」

不測の事態を加味して老後資金を考えるならファイナンシャルプランナー(FP)への相談がおすすめ

「老後4,000万円不足」というのはあくまでも目安であり、実際にいくら必要かは世帯の状況や価値観によって大きく異なります。

また、介護や医療など不測の事態に備えることも考えると、老後資金を貯めるための対策は複数パターンを用意しておく必要があり、個人では難しい場合もあります。

そんなときは、お金の専門家であるファイナンシャルプランナー(FP)への相談をおすすめします。

老後資金のための資産運用は長期にわたるため、長期的なサポートを受けられるFPに相談することで安心して将来に備えることができます。

アフターフォローの仕組みが整っているFPを選ぶことで、運用状況に応じて適切なアドバイスを受けることができるでしょう。

何でもマネプロに相談しよう

あなた専用のライフプランを作成し、家計・保険・資産運用・住宅ローン・不動産などお金の不安をまとめて解決する無料FP相談サービスです。

まとめ

「老後資金は2,000万円」「4,000万円必要」といった金額は、あくまでモデルケースに基づく試算です。

家庭の状況や価値観、働き方次第で、必要な金額は大きく変わります。ただ、過剰なインフレで計算している部分などを現実的に見直すと、老後の不足額は1,818万円まで縮小されます。

NISAやiDeCoなどの制度を活用し、非課税で効率よく資産形成を進めましょう。

「自分に合った老後資金の準備方法をもっと詳しく知りたい」という場合は、ぜひFPへの無料相談を検討してみてください。

- ID:BM–752