共働きの家計管理、財布は一緒or別々?FP直伝の貯まるルール

その他

その他

「お互いに収入があるから、なんとなくお金の話を避けてしまって…」

結婚して共働き生活が始まった夫婦からの相談で、こんな言葉をよく耳にします。独身時代は自分の収入だけを管理していればよかったのに、結婚後は二人のお金をどう扱うべきか、意外と悩ましいものです。

実際、FPとして多くの共働き夫婦を見てきましたが、「お互いの収入を知らないまま3年過ごしていた」というケースや、「貯金はしているけど、このペースで本当にいいのか不安」という相談は珍しくありません。

本記事では、私がこれまで対応してきた数百組の共働き夫婦の事例をもとに、お金が貯まる家計管理の考え方と具体的な方法を解説します。

何でもマネプロに相談しよう

あなた専用のライフプランを作成し、家計・保険・資産運用・住宅ローン・不動産などお金の不安をまとめて解決する無料FP相談サービスです。

目次

共働き夫婦の家計管理の基本

家計管理の重要性と目的

総務省の労働力調査によると、共働き世帯は2024年時点で約1,300万世帯に達しています。

なぜ家計管理が必要なのか。FPとして多くの方を見てきて感じるのは、最大の理由は「将来への漠然とした不安を消すため」だということです。

厚生労働省の2024年国民生活基礎調査によると、共働き世帯の平均年収は約806万円ですが、それでも46.0%の世帯が「家計が苦しい」と回答しています。

つまり、収入が多くても適切に管理できなければお金は貯まらないということです。実際、相談に来られる方の中には「家計簿アプリで支出は把握しているのですが、年間でどれくらい貯蓄できているか分からなくて…」というケースが非常に多いです。

家計管理で大切なのは、お金の流れを可視化することです。そして何より、夫婦でお金の話をすることで価値観のズレを埋められる。これが意外と見落とされがちなメリットなのです。

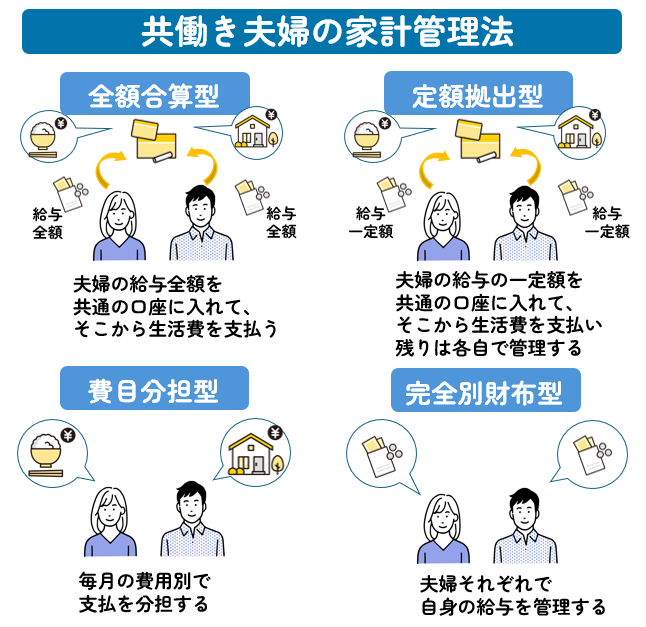

共働き家庭における収入の管理パターン

共働き夫婦の家計管理には、主に4つのパターンがあります。

パターン1:全額合算型(すべて合算して共同管理)

夫婦の給与をすべて一つの口座に集める方法です。家計の全体像が把握しやすい反面、個人で自由に使えるお金が制限されるため、窮屈に感じる方もいます。

パターン2:定額拠出型(一定額を共同口座へ、残りは各自管理)

私が相談を受けた中で、最も満足度が高いのがこのパターンです。共通の支出は公平に分担しつつ、プライベートな支出の自由度も確保できます。

パターン3:費目分担型(費目ごとに担当者が管理)

「家賃・光熱費は夫」「食費・日用品は妻」というように分ける方法です。実際にこの方法を取っているご夫婦から、「このやり方で続けていいのか確認したい」という相談を受けたことがあります。担当が明確な反面、世帯全体での貯蓄が見えにくくなるのが課題です。

パターン4: 完全別財布型(完全に別管理)

個人の自由度は最も高いですが、将来のライフプラン設計が難しくなります。

ある民間会社が2024年に実施した調査によると、黒字家計を実現している共働き世帯では、「項目ごとに支払いを分担」(32.7%)、「共同口座に収入を全てまとめる」(19.1%)の順で多いという結果が出ています。

出典:マネーフォワード「共働き夫婦・パートナー間の家計管理に関するアンケート調査(2024年)」

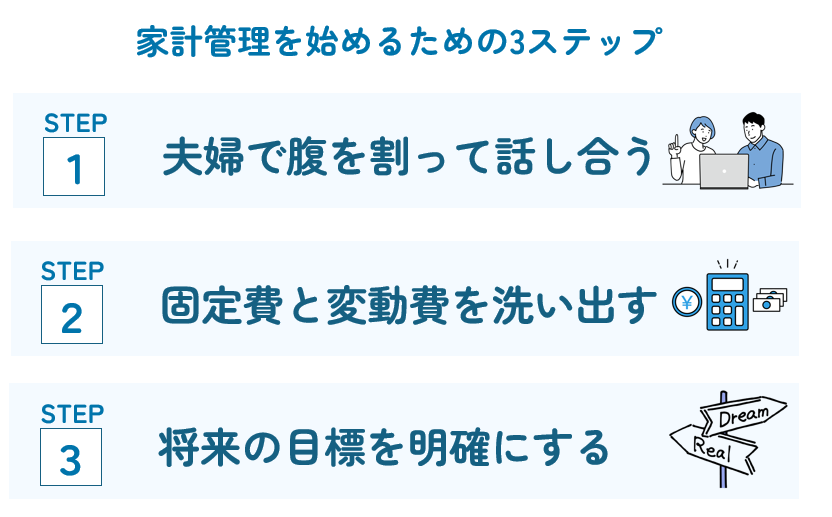

家計管理を始めるためのステップ

初めに行うべき家計の見直し

ステップ1:夫婦で腹を割って話し合う

「お金の話って、なんとなく切り出しにくいんですよね」という声をよく聞きます。でも、ここを避けて通ると後々苦労することになります。

ある民間会社の調査では、相手の収入について「具体的な金額まで知っている」と回答した共働き夫婦は66.5%でした。「おおよその金額を知っている」という回答まで含めると、約96%の夫婦がパートナーの収入を把握していることが判明しました。

出典:マネーフォワード「共働き夫婦・パートナー間の家計管理に関するアンケート調査(2024年)」

まずは週末にランチでもしながら、「今の収入はどれくらいか」「将来どんな生活を送りたいか」など、率直に話し合う時間を作ってみてください。

ステップ2:固定費と変動費を洗い出す

次に着手すべきは「固定費」の洗い出しです。FPの視点から言わせていただくと、ここを削ると生活の満足度を下げずに節約効果が長く続くため、「節約の王道」なんです。

一方、食費などの「変動費」は、日々の我慢が必要になるため、最初からここを削ろうとすると挫折の原因になります。

ステップ3:将来の目標を明確にする

私が相談を受けたあるご夫婦は、最初は「とりあえず貯金はしているけど、このペースでいいのか漠然とした不安がある」という状態でした。でも、一緒にライフプラン表を作って「35歳までに都内に中古マンションを買いたいから、諸費用込みで頭金550万円を3年で作る」という具体的な目標を立てたところ、見違えるように家計管理に前向きになられました。

収入と支出の把握方法

家計管理の基本は、「入ってくるお金」と「出ていくお金」を正確に把握することです。

まずは世帯全体の手取り収入を確認しましょう。次に支出をカテゴリー分けします。住居関連費、水道光熱費、通信費、食費、日用品費、交通費、保険料、教育費、娯楽・交際費などに分けると管理しやすくなります。

生命保険文化センターのデータによると、世帯主が60歳未満の共働き世帯の消費支出は1カ月平均約33.9万円です。一方で、収入から支出を引いた黒字額は約24.9万円となっており、この黒字部分から年間支出や不定期支出を引いた金額を貯蓄や投資に回すことができます。

出典:生命保険文化センター「世帯の人数、共働き世帯かによって家計の状況はどう違う?」

家計管理がうまくいかない原因

夫婦間のコミュニケーション不足

正直に言います。家計管理で最も多い失敗原因は、夫婦間でのコミュニケーション不足です。

実際に相談に来られたある夫婦は、お互いの収入を知らないまま5年間過ごしていました。「言いにくくて…」とおっしゃっていましたが、家計管理がうまくいかずに相談に来られたケースです。

お金の話はデリケートです。でも、夫婦は人生を共に歩むパートナー。お金についてもオープンに話せる関係を築くことが、家計管理を成功させる最大のポイントです。理想は月に一度、最低でも半年に一度は「家計会議」の時間を設けることをおすすめします。

目標設定の不明確さ

「とりあえず貯金しておこう」という漠然とした目標では、貯蓄を継続するモチベーションを保つことは難しいです。

明確な目標がないと、「今月は少し使いすぎたけど、まあいいか」という甘えが生じやすくなります。例えば、「3年後にマイホームの頭金として450万円貯める」というように、数字と期限を明確にすることが大切です。

家計管理を成功させるコツ

定期的な家計の見直しの重要性

家計管理は「一度仕組みを作ったら終わり」ではありません。

毎月の締め日に、その月の収支を振り返りましょう。「今月は外食が多かった」など、反省点を洗い出すことで、徐々にお金の使い方が改善されていきます。

年に一度は、家計全体を見直す機会も必要です。保険の見直し、通信費の見直し、サブスクリプションサービスの整理など、固定費を中心にチェックしましょう。

結婚したばかりの方であれば、最初の1年間で家計管理の基礎を固めることをおすすめします。

お金の使い方のルール作り:家計管理を無理なく続けるには、夫婦で共通のルールを作ることが効果的です。

費目ごとに予算を設定する:食費、娯楽費、交際費など、変動しやすい支出については月の予算を決めましょう。

高額購入は事前相談ルール :「3万円以上の買い物をするときは、必ず相手に相談する」というルールを設定すると、衝動買いを防げます。

お小遣い制の導入 :共同で管理する費用とは別に、各自が自由に使えるお小遣いを設定すると、ストレスなく家計管理を続けられます。

特別費の積立:冠婚葬祭、家電の買い替え、旅行など、毎月の生活費とは別に発生する支出に備えて、事前に積み立てておきましょう。

定期的な家計会議 :理想は月に一度、家計の状況について話し合いの時間を作りましょう。

ルール作りで最も重要なのは、「お互いが納得していること」です。

共働き夫婦のための家計管理方法

共有口座のメリット・デメリット

私が相談を受けたあるご夫婦は、共有口座を導入することで家計管理が劇的に改善しました。それまでは費目ごとに分担していたのですが、全体の収支が見えずに不安を感じていらっしゃいました。共有口座に毎月一定額を入れる仕組みに変えたところ、「お互いの貢献が見えるようになって安心した」とおっしゃっていました。

共有口座を使うメリット

家計の透明性が向上します。共通の口座で管理することで、夫婦双方がお金の流れを把握しやすくなります。貯蓄のスピードも上がります。共通口座に毎月一定額を入れる仕組みにすれば、意識しなくても自動的に貯蓄が進みます。

また、どちらか一方だけが家計を担うのではなく、二人で協力して管理する意識が生まれます。

共有口座を使うデメリット

全ての収入を共通口座に入れる場合、個人で自由に使えるお金が限られます。対策として、共通口座とは別に「お小遣い」を設定すると良いです。

お金の使い方が見えることで、かえってストレスを感じるケースもあります。これを避けるには、事前に「何に使うかは各自の自由」というルールを決めておくことが大切です。

生活費の分担方法

分担方法1:収入比率で負担する

夫婦の収入比率に応じて、生活費を分担する方法です。例えば、夫の収入が65%、妻の収入が35%であれば、月20万円の生活費を夫13万円、妻7万円で分担します。収入に差があっても公平感を保ちやすい点がメリットです。

分担方法2:定額制で分担する

夫婦それぞれが毎月決まった金額を共通口座に入れる方法です。シンプルで分かりやすいのがメリットですが、収入に大きな差がある場合は不公平感が生まれる可能性があります。

分担方法3:費目別に担当を決める

それぞれの負担が明確で分かりやすい反面、世帯全体の収支バランスが見えにくくなるのが課題です。

分担方法4:片方の収入で生活、もう片方は全額貯蓄

確実に貯蓄が増えるメリットがありますが、収入のバランスが取れている夫婦でないと実現が難しい方法です。

貯蓄と資産運用の基本

目標設定と貯蓄計画の立て方

ここで、私が大切にしている考え方をお伝えします。一般的には「収入から支出を引いて、余ったお金を貯蓄に回す」と思われがちですが、これだと貯蓄はなかなか増えません。

計画的に貯蓄が進んでいる家庭の共通点は、「収入から先に必要な貯蓄を行い、残りの金額はすべて使っていいお金」という考え方を持っていることです。これが「先取り貯蓄」の本質です。

実際に相談いただいたお客様に、貯蓄目標を達成されたご夫婦がいらっしゃいます。その後、追加でご相談をいただき、次の目標に向けて貯蓄や運用のプランニングを一緒に行いました。

効果的な目標設定のポイント

具体的な金額を決めましょう。例えば、「3年後にマイホームの頭金として450万円貯める」「5年後に子どもを持つ予定なので、出産・育児費用として250万円準備する」など。

達成期限も設定します。例えば、3年後に450万円貯めるには、約12.5万円/月の貯蓄が必要です。

複数の目標がある場合は、優先順位を明確にしましょう。まずは緊急予備資金(生活費6ヶ月分)、次にマイホーム頭金、その次に教育資金という順番が一般的です。

実践的な貯蓄の仕組み作り

給与が振り込まれたら、まず貯蓄分を別口座に移す「先取り貯蓄」を徹底しましょう。

目的別に口座を分けることもおすすめです。緊急予備資金、マイホーム資金、教育資金など、目的ごとに口座を分けると、「何のための貯金か」が見える化されます。

銀行の自動積立サービスや、投資信託の自動積立などを利用すれば、毎月自動的に貯蓄・運用が進みます。

ライフプランに基づく資産運用

もう一つ大切なことをお伝えします。貯蓄や投資を行うことは目的ではなく、あくまでも手段です。叶えたい生活を実現することが目的で、そのために貯蓄を行い、効率的に投資にチャレンジするべきです。

相談に来られる方の中には、「周りがやっているのでNISAを始めてみたんですが、これでいいのか不安で…」というケースがあります。自分や家庭に合った方法が取れていないと、不安は消えません。

資産運用の基本的な考え方

投資の王道は、「長期・積立・分散」です。20代後半から30代前半の方は、老後まで30年以上の時間があるため、長期投資のメリットを最大限に享受できます。

NISA(ニーサ)をフル活用する

2024年から新しいNISA制度がスタートしています。年間最大360万円まで投資でき、運用益が非課税になります。共働き夫婦の場合、夫婦それぞれがNISA口座を開設すれば、世帯で最大720万円の非課税投資が可能です。

実際の相談でよく聞かれるのが、「夫婦それぞれで資産形成をするべきか、それとも一緒に行うべきか」という質問です。私の答えは、「両方の口座を活用しましょう」です。

具体例をお見せしましょう。夫婦がそれぞれ毎月3万円ずつNISAで積立投資を行えば、年間72万円の投資が可能です。年利5%で20年間運用できたとすると、元本720万円が約1,230万円になる計算です。

iDeCo(イデコ)で老後資金と節税を両立

iDeCoは個人型確定拠出年金で、老後資金準備に最適な制度です。最大のメリットは、掛金が全額所得控除になることです。

年収500万円の方が毎月2万円をiDeCoで積み立てると、年間約4.8万円の節税効果があります。10年間で約48万円もの節税になります。ただし、原則60歳まで引き出せないため、緊急時に使えるお金は別途確保しておく必要があります。

結婚を機に保険の見直しも

相談でよく聞かれるのが、「それぞれに収入がある中で保険加入は検討するべきか?」という質問です。私の答えは、「必ず検討すべき」です。

特に、将来子どもを持つ予定がある場合は、万が一のときに家族の生活を守るための死亡保障を検討することが重要です。また、将来の子どもについて不明確な場合にも、病気などで働けなくなった際の保障を検討することは必要となります。掛け捨て型の定期保険であれば、月数千円から1万円程度の保険料で、数千万円の保障を確保できます。

ライフステージ別の資産運用戦略

新婚期は、まず緊急予備資金として生活費の6ヶ月分を普通預金で確保しましょう。予備資金が貯まったら、NISA等での積立投資をスタートします。

子育て準備期になると、相談でよく聞かれるのが、「育休復帰後の時短勤務はいつまで行っても大丈夫か?」という質問です。これは家計全体のバランスを見ながら判断する必要があります。また、「中学受験は行うべきか?」という相談も多く受けます。

住宅購入検討期では、「夫婦の収入を合算したらいくらの家まで買うことが出来るのか」という相談が非常に多いです。教科書的には手取りの30%以内に収まることが理想とされていますが、実際には夫婦の想いや考え方次第です。住宅費にお金をかけて、その他でバランスをとる家庭もあれば、住宅費は抑えめにして毎年の旅行を楽しむ家庭もあります。

ここで私が強調したいのは、日々の生活費の数十円、数百円を気にかけることも大切ですが、人生という長い軸でお金を考えると、教育費・住宅費・老後貯蓄などの数千万円単位の支出で判断を間違わないこと、夫婦で納得をして決断することの方がはるかに重要だということです。

まとめ:今週末、夫婦で話してみませんか?

ここまで多くの方法を紹介してきましたが、最初から全てを完璧にこなす必要はありません。

私がFPとして何百組もの共働き夫婦を見てきて感じるのは、家計管理で最も大切なのは「夫婦で話し合うこと」だということです。

お金のことを積極的に考えたい人は少ないかもしれません。でも、考えるべき事柄であるということは、多くの方が感じていると思います。

実際に相談に来られた方々は、最初は「お金の話をするのは気が重い」とおっしゃっていても、ライフプラン表を一緒に作って将来が見えてくると、表情がパッと明るくなる瞬間があります。

まずは今週末、夫婦で美味しいコーヒーでも飲みながら、「最近、何か欲しいものある?」「将来どんな暮らしがしたい?」と会話することから始めてみてください。それが家計管理の第一歩です。

家計管理・資産運用・ライフプラン作成はプロに相談しよう

マネプロでは、特定の金融機関に偏らない第三者的な立場から、保険・資産運用・住宅ローンなど幅広い選択肢の中から最適なものを提案しています。

マネプロに相談する5つのメリット

- 1.無料でライフプラン表を作成し、将来の収支を具体的な数字で見える化

- 2.NISAやiDeCoの活用方法から、具体的な商品選びまでサポート

- 3.結婚後に必要な保障内容を見直し、適切な保障を確保

- 4.何度でも無料で相談可能

- 5.オンライン、店舗、訪問など相談方法が選べる

このコラムをきっかけに相談していただけたら嬉しいです。「まずは話を聞いてみたい」という気軽な気持ちで、ぜひお問い合わせください。

家計管理は、夫婦で協力し合いながら、長く続けていくものです。専門家の力も借りながら、無理なく、そして楽しみながら、お金と向き合っていきましょう。

二人の未来のために、今日から一歩を踏み出してみませんか?

何でもマネプロに相談しよう

あなた専用のライフプランを作成し、家計・保険・資産運用・住宅ローン・不動産などお金の不安をまとめて解決する無料FP相談サービスです。

BM-806